欧洲储能市场展望2024-2028

近期,欧洲光伏产业协会(SolarPower Europe)发布了《欧洲储能市场展望2024-2028》。报告回顾了2023年欧洲储能市场装机情况,展望了2024年的市场情况,并预测了2025-2028年欧洲储能市场走势。

中国储能设备制造商正蓄势待发,其战略版图已从家庭用户储能领域迅速拓展至即将蓬勃兴起的大型储能市场,其扩张速度和规模远远超出了业界的预期。

显然,将电池储能技术与绿色能源发电模式相结合,已成为欧洲提升能源安全、经济性和可持续性的重要途径和有效策略。

接下来,本文将对2023年至2028年间欧洲储能市场的发展脉络进行简要梳理,并明确指出未来四年内欧洲储能领域的核心增长点。

为便于清晰阐述与精确分类,本文依据电池装机容量大小,将储能系统划分为以下三类:

· 小型或家庭用户储能项目,其电池容量不超过30kWh;

· 工商业(C&I)储能项目,电池容量介于30kWh至1000kWh之间;

· 大型储能项目,电池容量则达到或超过1MWh。

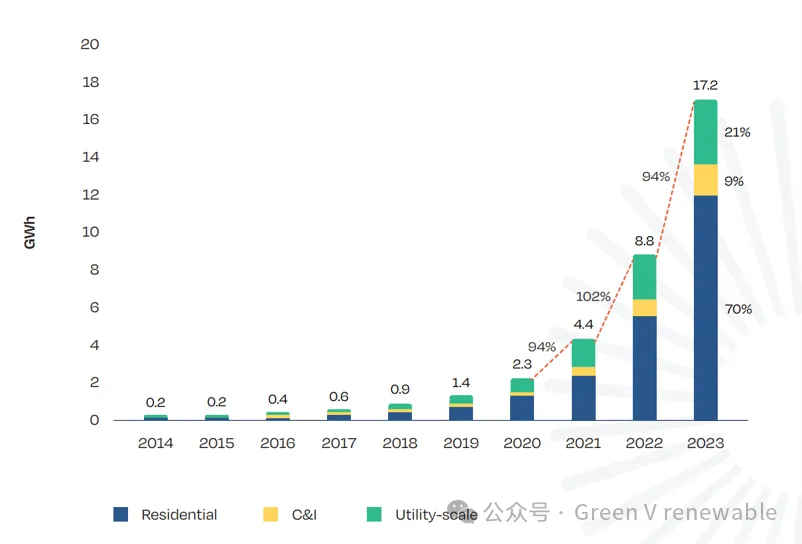

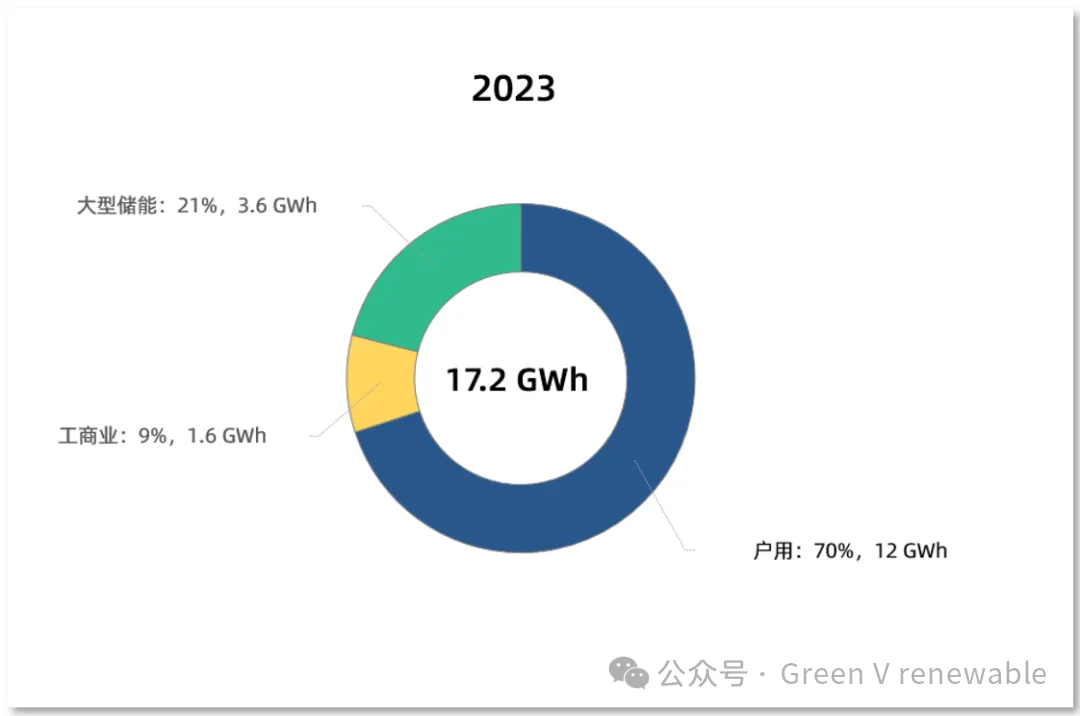

2023年,欧洲储能市场再次见证了显著的增长,全年新增电池储能装机量达到17.2GWh,较2022年激增94%,连续第三年实现装机量的翻倍增长(见图1)。这一显著增长背后,家庭用户储能成为了主要驱动力。自2022年以来,受俄乌冲突引发的电价飙升以及民众对能源独立性的迫切需求影响,2023年家庭用户储能装机量激增至12GWh,占据了新增总容量的七成比例(70%),引领了储能市场的整体扩张。相比之下,工商业和大型储能项目的装机量合计仅占三成(30%),其中工商业(C&I)储能市场装机量达到1.6GWh,占比9%;而大型储能系统则部署了3.6GWh,占比21%。

图1:2014-2023年 欧洲电池储能每年新增装机容量

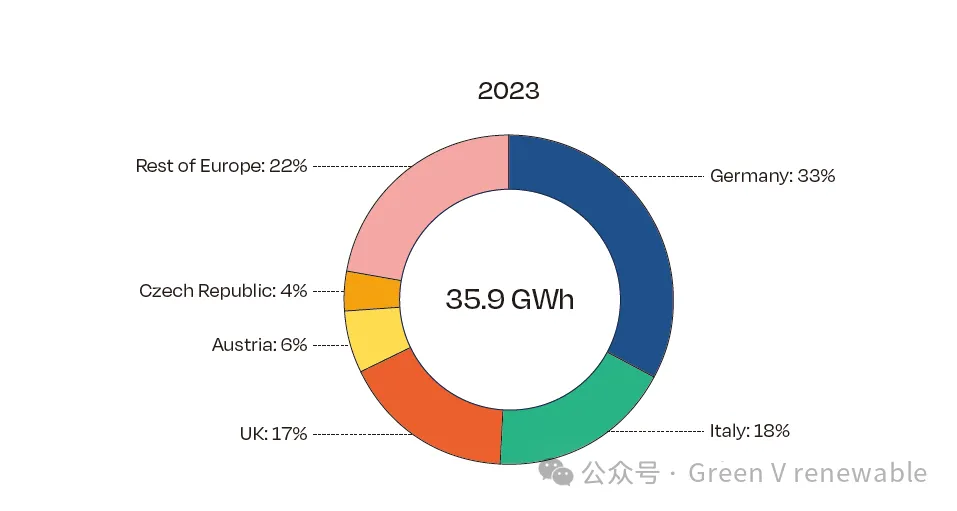

截至2023年底,欧洲地区的电池储能系统累计装机量已达到了一个显著的里程碑,即35.9GWh(如图2所示)。在市场份额的分布上,德国与意大利两大市场表现出色,共同占据了欧洲电池储能总市场超过一半(50%以上)的份额,彰显了这两个国家在推动储能技术发展和应用方面的领先地位。

图2:2023年欧洲电池储能市场份额前5名(累计装机量)

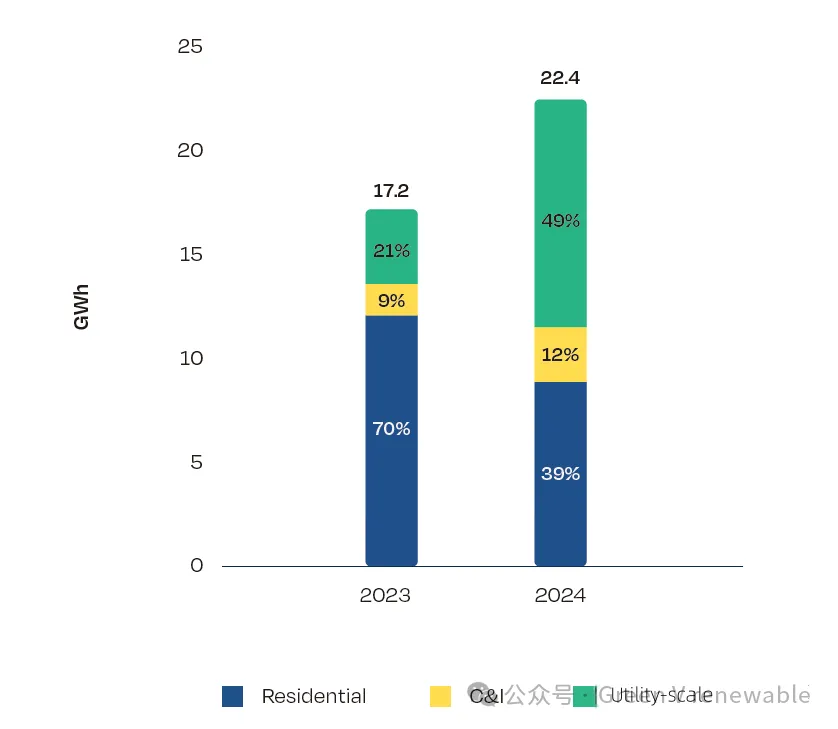

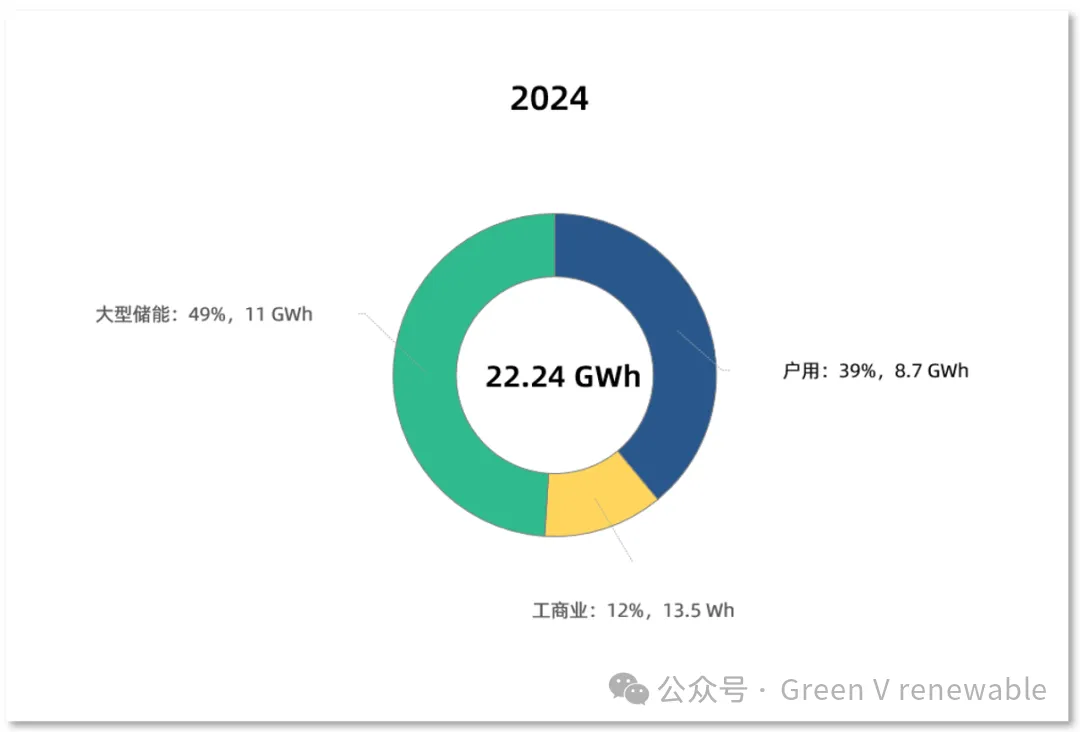

2024年,欧洲储能市场将迎来一个关键转折点,其中大型储能系统的装机量预计首次超越户用储能系统。随着能源危机的逐步缓解,电价波动减少以及通货膨胀水平的下降,欧洲家庭对于高昂电价的担忧情绪逐渐消散,导致民众对安装家用光伏储能系统的热情有所降温。

与此同时,大型光伏项目的蓬勃发展和居民用电需求的持续增长,促使提升电网稳定性和参与电力市场交易的大型储能项目成为欧洲储能市场的主要增长动力。此外,据国际能源署(IEA)数据显示,自2023年起,锂电池(涵盖电芯及Pack)的生产成本急剧下滑,这使得锂电池因其低廉的成本和卓越的耐用性,在与铅酸、镍镉等传统电池技术的竞争中脱颖而出,成为欧洲大型储能项目的首选技术。

基于上述趋势,欧洲光伏产业协会预测,2024年欧洲大型储能系统的装机量将首次超越户用储能市场,并有望创造历史新高。这一里程碑式的转变,进一步凸显了大型储能在欧洲能源市场中的战略地位与日益增长的重要性。

图3:2023与2024年欧洲电池储能细分市场份额的变化(预估)

在2024年至2028年的未来四年间,欧洲储能市场预计将经历显著扩张,涵盖户用、工商业以及大型储能三大细分领域,均展现出持续增长的态势。欧洲整体储能市场将以年均超过35%的强劲增长率稳步前行。

特别地,大型储能系统在这一时期将扮演核心角色,其装机占比预计将从2023年的21%大幅跃升至2028年的46%,接近36GWh的装机容量,这一数字将是2024年(约11GWh,占比49%)的三倍有余。大型储能的迅猛发展,不仅体现了技术成熟与成本效益的提升,也反映了电网稳定性和电力市场交易的迫切需求。

与此同时,工商业储能领域也将保持稳定的增长步伐,其市场份额预计将在四年内提升至25%,成为推动欧洲储能市场多元化发展的重要力量。

值得注意的是,尽管户用储能市场的增速可能有所放缓,但得益于大型储能和工商业储能的强劲增长,欧洲整体储能市场依然能够维持其强劲的增长势头。具体而言,2024年欧洲大型储能的装机量将达到约11GWh,较2023年的3.6GWh实现约205%的显著增长,而到2028年,这一数字更是将攀升至每年35.9GWh,标志着欧洲大型储能市场进入了一个全新的发展阶段。

图4-图6:2023年、2024年、2028年欧洲储能细分市场份额变化

随着欧洲能源转型步伐的加快,大型储能系统正逐步确立其在能源领域的主导地位。这些系统正引领着能源供给模式的深刻变革,推动传统发电厂向与大型可再生能源(风能、光伏等)及储能技术深度融合的混合项目转型,这一趋势将在未来几年内主导行业发展方向。

从应用层面剖析,大型储能系统在现代电力系统中发挥着多重关键作用。它们不仅助力电网调频与稳定性提升,还促进了可再生能源的高效集成,为峰谷电价套利提供了有力支持,并作为备用电源和应急响应机制的关键组成部分。此外,在微电网与离网系统构建、容量扩展及电能质量优化等方面,大型储能系统同样展现出不可或缺的价值。

对于光伏与风能占比较高、且正积极推进新能源发展的欧洲国家而言,这些应用场景尤为重要。面对电力结构中不稳定可再生能源比例的上升,配备大型储能解决方案成为管理电力供需平衡、确保电网稳定运行的必要措施。因此,这些国家正积极部署大型储能系统,以应对能源转型带来的挑战,并推动电力系统向更加清洁、高效、可靠的方向迈进。

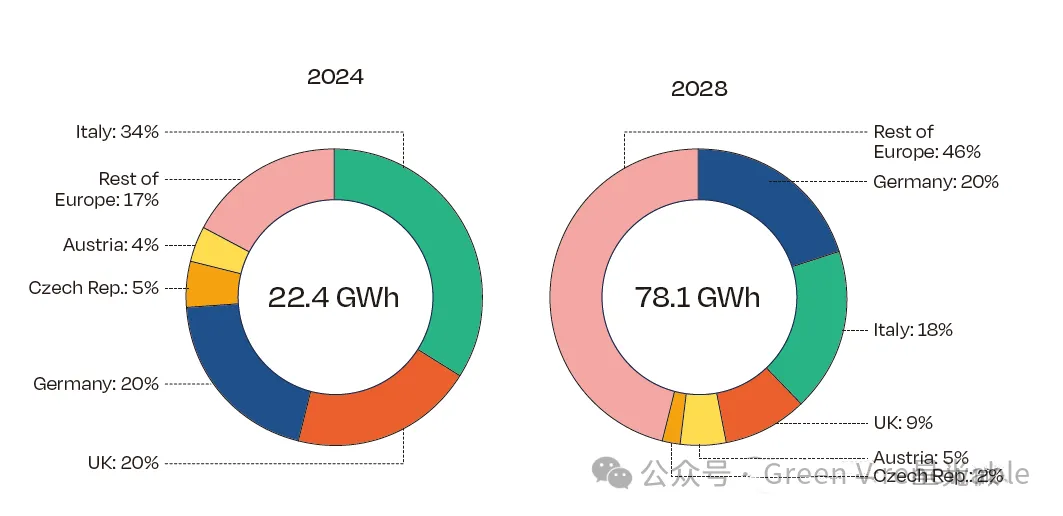

图7:2024-2028年 欧洲五大电池储能市场

德国 —— 工商业起步,大储前景光明

2024年,德国在欧洲五大储能市场中占据20%的份额,尽管排名较2023年下滑两位至第三位,但其展现出了巨大的扩展潜力。尽管户用储能装机量预计会显著下降,但工商业和大型储能领域却呈现出积极的发展态势。

具体而言,德国在2024年预计部署的电池储能系统将达到4.4 GWh,占欧洲总装机量的20%,尽管这一数字较2023年下降了14%,主要归因于户用储能领域36%的大幅下滑。户用光伏装机量的放缓是导致市场回落的主要原因,但值得注意的是,光伏配储在户用领域仍保持着80%以上的高附着率。此外,随着一批早期安装的光伏系统面临上网电价补贴合同到期,以及储能设备价格的下降,存量光伏市场也展现出一定的改造升级需求。

在工商业市场,未来五年的增长潜力尤为显著。随着经济效益的提升和监管环境的改善,越来越多的中小型企业和工业厂房正朝着自给自足的目标迈进。同时,开放的市场准入政策为套利和平衡服务提供了机会,进一步推动了工商业储能市场的发展。据预测,该市场在2024年将新增612MWh,并有望在2028年达到3.8GWh。德国政府通过《Solar Package 1》和《电力储能战略》等政策措施,为工商业储能市场提供了激励和技术支持。

在大型储能市场方面,德国的前景同样光明。随着能源转型的深入,可再生能源在电气化能源系统中的占比不断提升,热电机组逐渐退役,对清洁且灵活的绿色电力需求日益增长。虽然频率控制储备(FCR)市场仍是储能运营商的主要收入来源,但市场饱和迹象促使运营商向次级(aFRR)和三级(mFRR)辅助服务市场拓展。同时,利用电网峰谷差价进行套利操作也为运营商带来了更多收益机会。尽管创新招标机制为大型储能市场提供了发展契机,但其严格的招标条件限制了部分投资者的参与热情。尽管如此,大型储能系统的新增容量预计将从2024年的553 MWh大幅增长至2028年的6GWh,在德国整体电池储能市场的装机率也将从13%提升至39%。

综上所述,得益于工商业和大型储能市场的强劲增长,预计到2028年,德国的电池储能市场将再次成为欧洲最大的市场,总容量将超过15GWh,占欧洲总新增容量的20%。

图8:2024-2028年德国储能市场发展趋势

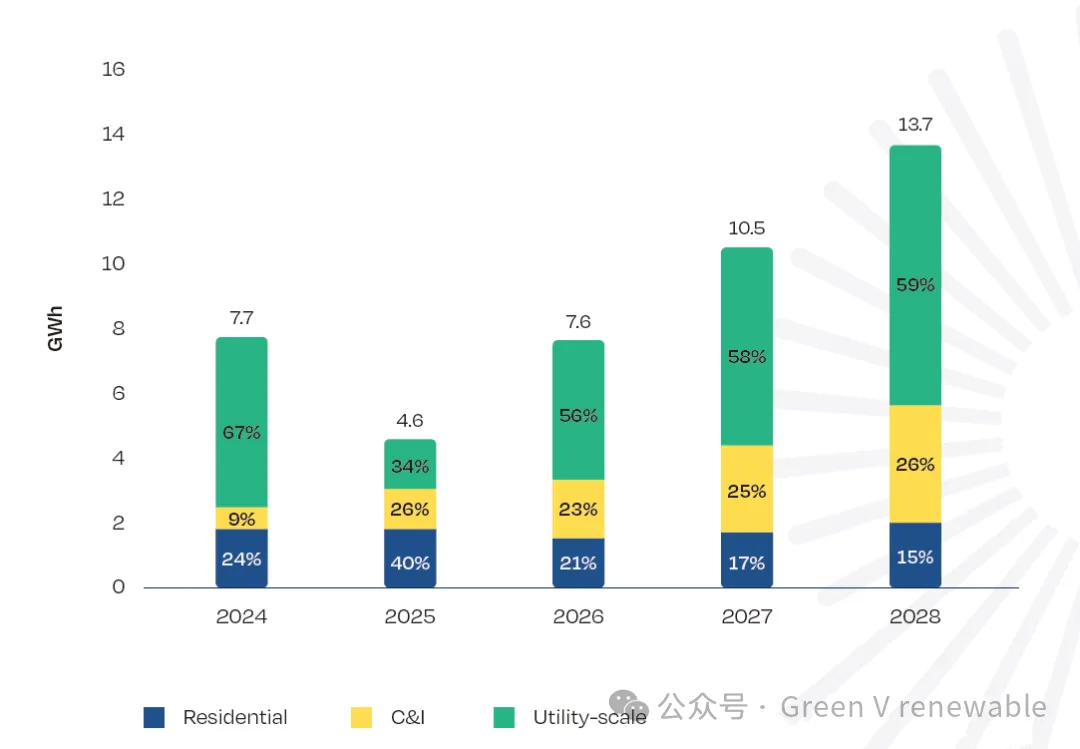

意大利 —— 工商业增长前景广阔,大力推进大储部署

2024年,意大利在欧洲储能市场中的领先地位得到了巩固,成为该领域的领头羊。

在户用储能市场方面,尽管2024年的预计装机量较2023年显著下降了40%,降至1.9 GWh,且预计未来五年内难以重返2023年的高峰水平,但户用储能仍占据市场的一定份额,预计从2024年的24%逐渐缩减至2028年的15%。

与此同时,意大利的工商业储能市场展现出令人瞩目的增长潜力。随着投资回收期的不断缩短,意大利在这一细分领域中的吸引力日益增强。高需求期间的电价波动为储能系统提供了丰富的套利机会,进一步推动了市场的发展。预计从2024年的674MWh开始,工商业储能容量将持续增长至2028年的3.6 GWh。

值得注意的是,大型储能领域在意大利也迎来了显著的转折点。尽管过去增长缓慢,受限于政策框架的缺失、项目案例的匮乏以及专业技术人员不足和电网接入难题,但今年意大利正迅速崛起,挑战并有望超越长期以来的市场先锋英国。预计2024年意大利将新增7.7GWh的电池储能容量,实现翻番增长,并占据欧洲总装机量的34%。

这一转变与意大利制定的宏伟可再生能源目标紧密相关。为了达成2030年的目标,意大利计划在南部和岛屿地区大力推进新能源项目,这将直接推动对电力存储灵活性的迫切需求。为此,意大利输电系统运营商Terna正积极与业界合作,加速能源存储的部署,并预测到2030年意大利将需要高达9GW/71GWh的储能容量。

意大利的成功案例表明,当政策制定者与行业参与者携手合作,共同推动能源转型并制定有效战略时,大型储能市场的部署能够迅速取得显著成果,即便是在这样一个尚处于初步发展阶段的市场中也能脱颖而出。

综上所述,意大利储能市场在未来五年内预计将持续扩张,到2028年有望达到13.7 GWh的总装机容量,占据欧洲储能市场的18%,进一步巩固其在该领域的领先地位。

图9:2024-2028年意大利储能市场发展趋势

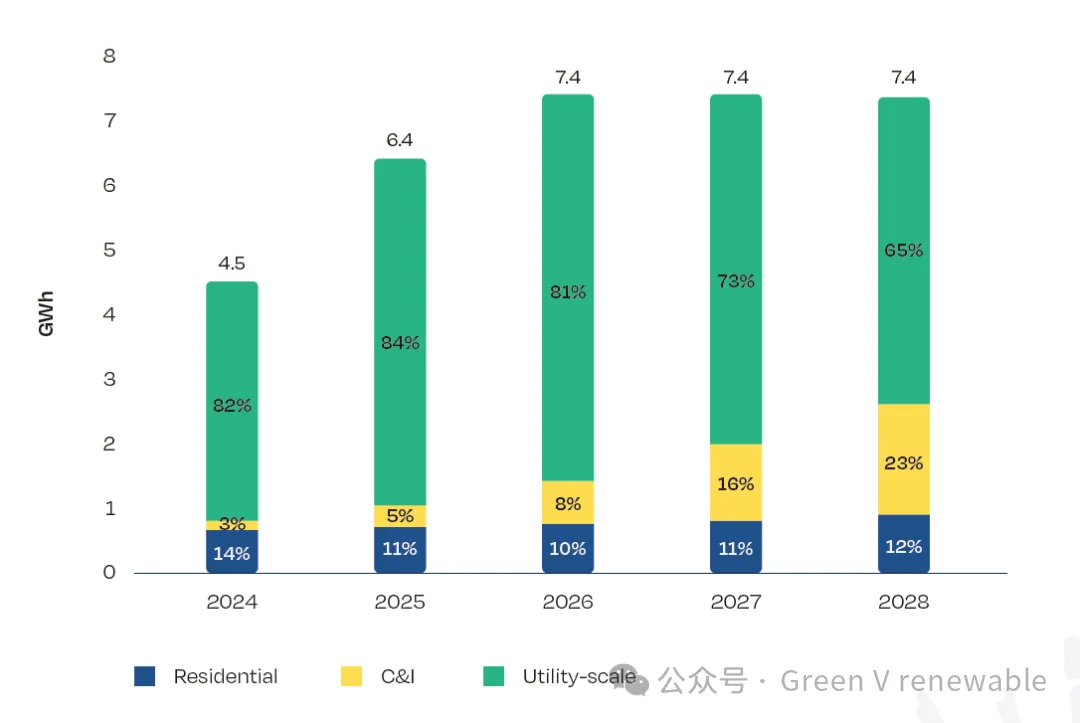

英国 —— 户储市场增长缓慢,增长主要由大储所驱动

2023年,英国储能市场的各个细分领域均实现了显著的增长势头,而展望未来,大型储能市场将继续成为推动整体增长的关键因素。英国长期以来在大型储能领域占据领导地位,其庞大的项目储备、雄心勃勃的储能目标(如2023年达到24GW储能储备)以及吸引投资的能力,均使其在欧洲市场中脱颖而出。

值得注意的是,英国政府已经废除了储能资产规模的限制,并通过容量补偿机制积极支持表前储能项目的市场部署。这一举措为储能运营商创造了五种不同的收入来源渠道,有助于优化其经济回报。

具体到2024年,英国即将完成的短期项目中,大型储能项目将达到3.7GWh,这不仅占据了欧洲大型储能新增容量的34%,还占据了英国整体市场的82%,显示出其强大的市场影响力。然而,从中期来看,随着市场成熟度和收入流的逐渐饱和,大型储能市场的增长潜力将相对减弱。预计到2028年,其容量将增至4.7GWh,但在欧洲大型储能市场中的贡献率将下降至13%,因为届时整个欧洲市场预计将安装超过36GWh的大型储能容量。尽管如此,大型储能项目在英国储能市场中的主导地位依然稳固,预计将占据65%的市场份额。

另一方面,英国的户用储能市场虽然目前在储能总新增量中的占比相对较小,但预计未来几年将呈现稳步增长态势。随着监管环境的改善、税收减免政策的实施、针对低收入家庭的支持计划以及光伏出口关税的降低,户用储能市场将迎来新的发展机遇。此外,尽管面临高利率和通货膨胀的挑战,但户用电价仍高于疫情前及欧洲平均水平,为户用储能市场提供了有利的市场环境。预计到2028年,英国的户用储能市场将从649MWh增长至919MWh。

同时,英国的工商业储能市场也展现出巨大的增长潜力。政策框架的完善为削峰填谷和能源套利提供了更多商业机会,推动了工商业储能项目的快速发展。尽管2024年的装机量仍较少,但预计未来几年将呈现爆发式增长态势,到2028年将达到1.7GWh的装机量。

图10:2024-2028年英国储能市场发展趋势

捷克与奥地利 —— 户用储能强势发展

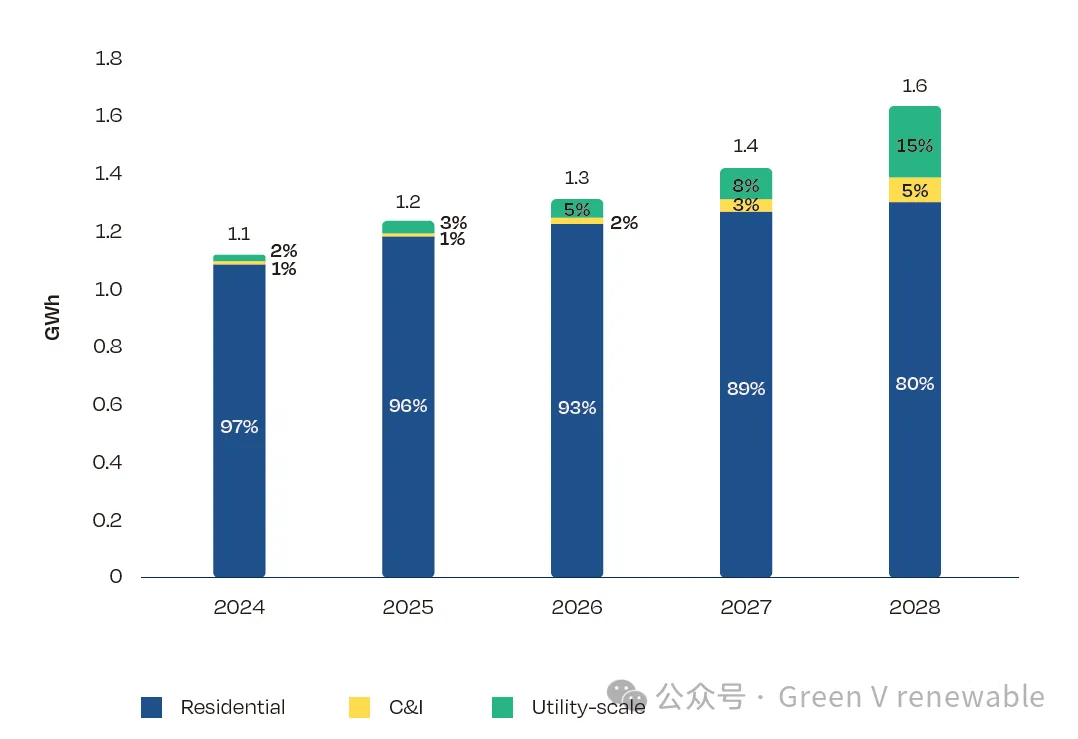

在2024年的欧洲储能市场排名中,捷克与奥地利分别位列第三与第四,各自占据了5%和4%的市场份额。特别地,捷克储能市场的显著特点是户用储能电池的绝对主导地位。

得益于政府持续不断的支持政策与有利环境,截至2024年,捷克国内的户用光伏配储率已飙升至90%以上,占据了该国整体储能市场高达97%的份额。预计全年户用储能电池的装机量将达到1.1GWh。这一趋势背后,是捷克政府推出的“新绿色投资计划”,该计划广泛覆盖了光伏发电设备、热泵、电动汽车充电桩等多种绿色能源解决方案,并强调了对户用储能系统的整合需求,从而进一步促进了户用储能细分市场的持续增长。

此外,捷克国内高企的户用电价,远远超出欧洲平均水平,这一现状也极大地激发了民众对于实现电力自给自足的渴望,进而推动了户用储能系统的普及。

然而,值得注意的是,捷克的储能市场在其他细分领域(如工商业储能和大型储能)方面尚未真正起步。这主要是由于缺乏明确的法律框架与监管政策所致,限制了这些领域的发展潜力。因此,为了全面释放捷克的储能市场潜力,政策制定者及相关部门需共同努力,消除现有障碍,为储能市场的多元化发展提供有力支持。

图11:2024-2028年捷克储能市场发展趋势

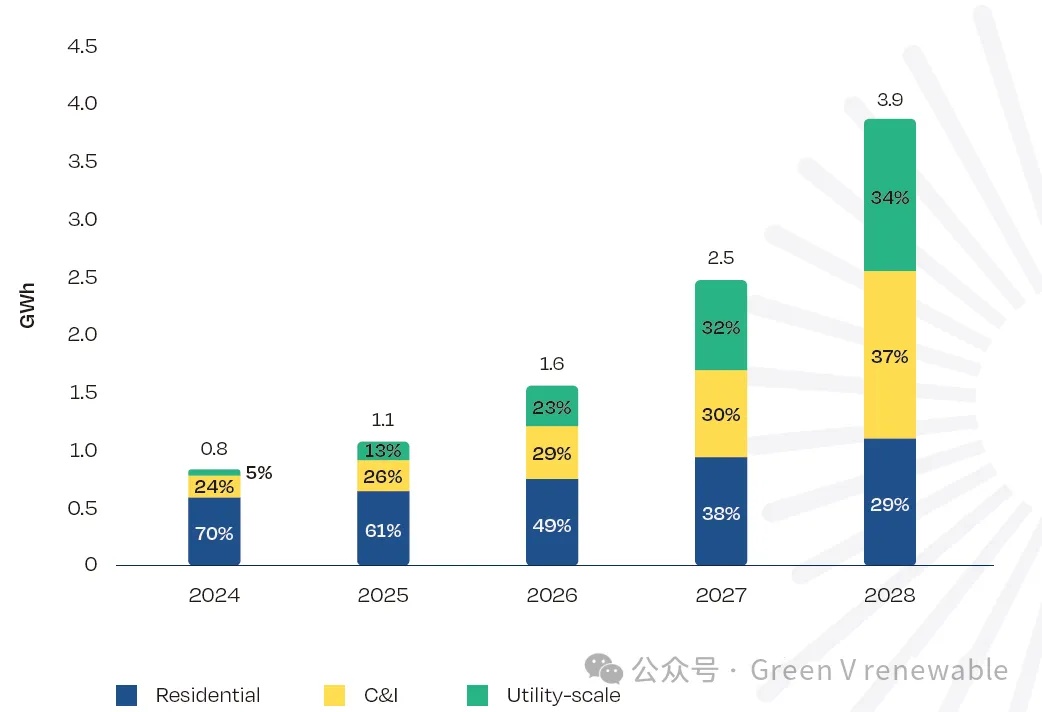

到2024年,奥地利储能市场预计将迎来显著增长,新增装机量有望达到829MWh,这一增长主要由家庭用户和工商业部门推动。为鼓励公众投资光伏与储能系统的结合,奥地利政府先前实施了ÖMAG资助计划,尽管该计划资金在2023年已用尽,但随后推出的KLIEN计划继续提供等额补贴,预计推动国内750MWh的家庭电池储能系统的部署。

进一步地,自2024年新年伊始,奥地利政府启动了名为“Strompeicherlangen”(电力存储)的新资助方案,拨出3500万欧元专项资金,针对4至50KWh的储能设备的新装或光伏系统的升级,每千瓦时电力存储提供高达200欧元的固定补贴。此举旨在加速储能技术在小型至中型应用中的普及。

尽管奥地利在大型储能项目上的进展相对缓慢,2023年仅实现了不足40MWh的装机量,但未来展望乐观。预计到2028年,奥地利储能市场将新增高达3.9GWh的容量,届时,包括家庭、工商业及大型储能项目在内的各细分市场将迎来更加均衡的发展格局。

图12:2024-2028年奥地利储能市场发展趋势

除了意大利、德国与英国这三大电池储能市场的领头羊,预计未来四年内,整个欧洲储能领域的版图将经历深刻的变革。随着电池储能技术日益成为满足多样化能源需求、提升系统灵活性的核心策略,那些光伏产业已相对成熟的国家,如西班牙、波兰及荷兰,在监管框架与市场条件不断优化后,预计也将逐步扩大其储能市场的规模。这构成了我们对未来五年欧洲储能市场发展趋势的展望,其演变令人期待。

在储能市场蓬勃发展的同时,欧洲新能源领域向生产厂商提出了多重挑战:电池电子护照的普及要求、碳足迹标准的明确界定、生产本地化的趋势加速、碳关税可能带来的国际贸易壁垒,以及欧洲电网扩建与升级过程中遭遇的种种难题。面对这一充满变数的市场环境,中国的制造企业需持续强化产品技术创新,并提升在欧洲市场的本地化售后服务能力,以便在日益细分的市场中精准定位,稳固并扩大自身的竞争优势。

来源:储能日参