23年投产约20GWh、原材料成本0.4元/Wh以下!钠电池产业链论坛全梳理

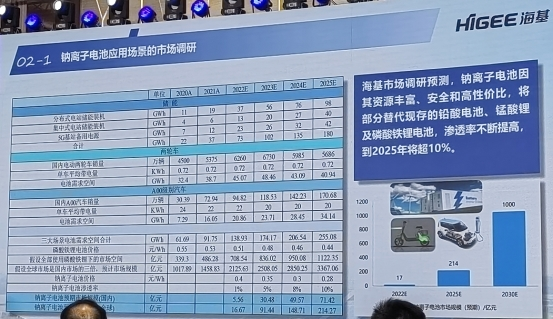

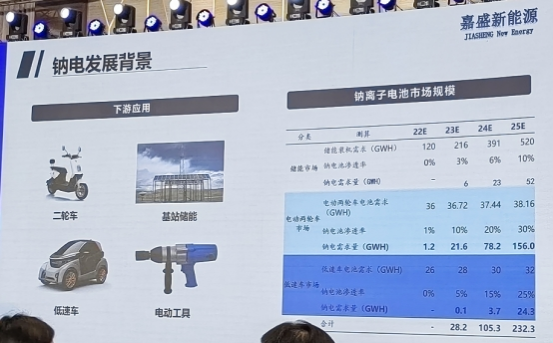

1、需求端:电动自行车最先落地,储能市场空间最大。电动自行车替代铅酸前景广阔,有望最先落地,25年渗透率20%对应市场30亿;电动汽车小型车有望率先应用,25年渗透率20%,对应市场规模20亿;高安全性低成本,储能空间大,25年钠渗透率20%,对应市场规模192亿。

2、供给端:产能不是问题,材料体系是关键壁垒。23年合计约20GWh以上投产,远期规划产能合计176GWh(不包含C和B等大厂)。传统锂电转产较容易,产能不是问题。

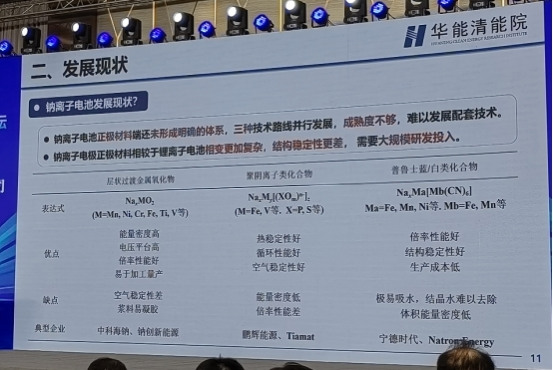

3、材料体系:负极或将卡脖子。正极方面,层状氧化物、聚阴离子发展较快,普鲁士蓝紧随其后。截至2023年,比亚迪层状氧化物能量密度做到140Wh/kg,循环次数3600次;聚阴离子110Wh/kg,循环6000次,容量保持率为80%。近期普鲁士蓝也取得了重大进展,能量密度120-130Wh/kg,5C循环3000次容量保持率90%。负极方面,目前基本用的是硬碳,有煤基、生物基;硬碳产业化较慢,很多know-how的东西还不是很清晰,负极或将会成为制约钠离子电池产业化发展的瓶颈。

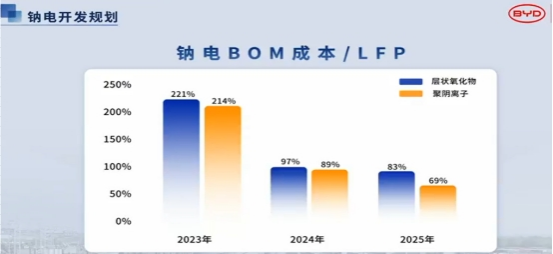

4、成本:目前原材料成本可以做到0.4元/Wh以下,加上制造成本,预计在0.5-0.6元/Wh。

主要内容:

一、概况:

1、目前市场布局钠离子电池的企业主要分成两类:

第一类、初创企业,技术大多数源自科研院所或高校,侧重电池材料、技术基础优势明显

第二类、传统锂离子电池企业,由于锂电和钠电原理和材料方面有一定相通性,这些企业能够凭借资金和现有市场优势,快速切入钠离子电池产业链。

目前钠电池企业和钠电池材料企业已有几十家。

2、电池性能:标准化院组织钠电池测评,参与测评的企业中产品平均能量密度为104Wh/kg,其中最高的为129Wh/kg,最低位60Wh/kg。

二、材料体系:

1、关于正极:层状氧化物、聚阴离子发展较快,普鲁士蓝紧随其后

截至2023年,比亚迪层状氧化物能量密度做到140Wh/kg,循环次数3600次;聚阴离子110Wh/kg,循环6000次,容量保持率为80%

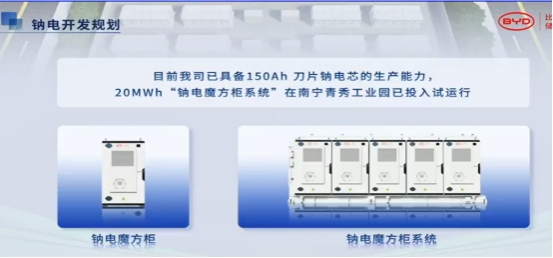

BYD的钠电开发规划:

鹏辉能源的规划:

普鲁士蓝,7月13日,美联新材公告首张普鲁士蓝吨级订单落地,据了解公司已有多张在手订单,标志着普鲁士蓝体系取得重大进展。根据立方能源的测试容量可达到142mAh/g,能量密度120-130Wh/kg。

根据相关材料企业最新的测试结果,5C下3000次循环保持率在90%,表现出优异的倍率性能。不过电池企业对普鲁士蓝测试还停留在之前的数据,还没有把普鲁士蓝列入规划,甚至有头部企业否定了普鲁士蓝的路线,因此市场验证材料企业的数据还需要一定时间。目前企业也在积极拓展下游客户。

三种正极材料的优缺点:

2、负极:硬碳是可脖子因素

目前在产的电池负极基本是硬碳,有煤基、生物基;我们交流下来,硬碳将会成为制约钠离子电池产业化发展的瓶颈。目前国内厂家的硬碳存在低温下电极极化的问题,影响了钠电池的低温性能,目前看与颗粒度,表面官能团,表面积,孔隙都有关系,要解决这一问题,还需要一定的时间。

3、材料体系仍需要探索:

正负极、电解液、隔膜,以及电池工艺方案都需要进一步确认

4、成本方面:

有企业表示,全部使用国产原材料的情况下,目前原材料成本可以做到0.4元/Wh以下,加上制造成本,预计在0.5-0.6元/Wh。

下图为BYD的成本预测:

BYD内部已经做了小电站,以及20MWh电池柜系统,公司认为24年是成本下降的拐点。

三、供给端:部分电池企业的产业化节奏

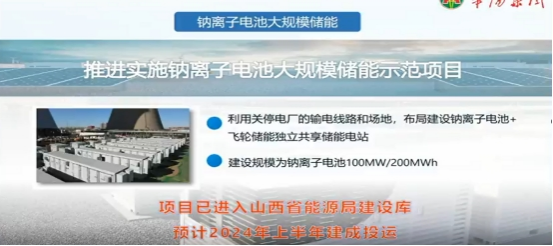

华阳股份:22年12月,已实现1GWh钠离子Pack建成调试;钠电池储能项目(100MW/200MWh)预计2024年上半年建成投运

公司规划:25年电芯、Pack产能达到5GWh,27年达到20GW;25年储能系统产能达到5GWh,27年达到15GW

鹏辉能源:

2023年2月圆柱批量出货;

2023年7月青岛5MW/10MWh项目签约落地,用的方形电池

另有黑科技,钠离子能量密度提高60%以上,计划23年下半年发布

中科海纳:

22年阜阳产线投产1GWh、23年扩产至3-5GWh、24年与客户合作扩产至10GWh

立方新能源:一期3GWh、二期7GWh,合计10GWh

嘉盛新能源:目前具有18650,10-20万支/年产能,未来3年新增不低于10GWh

传艺科技:一期4.5GWh,二期5.5GWh,一期计划23年6月到9月份之间或能实现满产,目前正在爬坡

维科技术:初期2Gwh,远期8-10GWh,2023年5月于南昌举办一期项目投产暨二期项目开工仪式

多氟多:钠电已有产品下线,正进行各类评测和客户装车试用。目前产能1GWh,另有5GWh预计2025年投产

我们不完全统计:科翔股份6GWh,普利特30GWh,众钠20GWh,悦纳10GWh,兴储世纪5GWh,英能基10GWh,浙江青钠10GWh,方寸新能源5GWh,贲安能源2GWh,普路通1GWh

以上23年合计约20GWh以上投产,以上远期投产合计176GWh(没有计算宁德时代、鹏辉能源、比亚迪、亿纬锂能等,实际上他们要将锂电池产线切过来是较容易的,因此对钠电池来说产能不是问题,壁垒在于材料体系)

四、需求端:应用市场及规模

1、电动自行车:替代铅酸电池,有望最先落地

2019年新国标要求电动自行车整车质量不高于55kg,铅酸电池太重;锂电池存在安全问题;电动自行车有望成为钠离子电池最先落地的应用场景。已有多家钠电池企业和自行车企业宣布:电动自行车已搭载或将搭载钠电。我们了解到,雅迪旗下华宇新能源,已推出48V24Ah产品,未来几个月会实现量产,24年预计出货达到Gwh级别。我国电动自行车市场目前有3亿量,年均产量为3000万辆以上,此中有70%是铅酸电池,未来钠电池替代铅酸电池的市场空间广阔,假设售价为0.3元/Wh,48V24Ah的电池价格约为342元,假设2025年钠电池渗透率为20%,我们预估电动自行车钠电池市场规模为30亿元。

2、电动汽车:低续航低成本小型车,有望率先应用

对能力密度和循环性能要求不高,成本敏感性较强的小型乘用车领域有望率先实现替代和应用。我国A00级小型电动车,在2021年迎来爆发,全年实现销售接近90万辆,同比增长2倍。续航里程方面,22年11月有企业表示钠电池可满足400km续航车型;续航500km中等续航电动车搭载钠锂AB电池。假设到2025年,A00汽车销量170万辆,单车带电20KWh,钠电池渗透率20%,单Wh价格为0.3元,对应市场规模20亿。

3、储能:高安全性低成本,有望替代补充LFP电池

储能对安全性、低温性能、稳定性、成本要求比较高,尤其是成本,叠加碳酸锂价格波动,钠电池是储能的重要替代补充。后续标准司会进一步强制提高用于电能锂电池的安全性要求,届时钠电池将是有很大的替代机会。根据标准院的预测,未来5年我国新型储能还将以超过50%的年均复合增速快速发展。理想场景下,到2027年,新型储能装机规模将达到138GW,年均复合增长率为60%。假设到2025年达到80GWh,假设钠电池渗透率为20%,单Wh价格为0.3元,对应市场规模为192亿。

合计:电动自行车+电动汽车+储能,市场规模=242亿

也可以参考各企业的市场调研数据: