全国新型储能装机首超百吉瓦时,2024年度储能数据出炉

1月15日,CNESA DataLink 2024年度储能数据发布。

根据CNESA DataLink全球储能数据库不完全统计,截止到2024年底,全国新型储能累计装机首次超过百吉瓦时,达到78.3GW/184.2GWh,同比+126.5%/147.5%,新增新型储能投运装机规模43.7GW/109.8GWh,同比增长+103%/+136%。

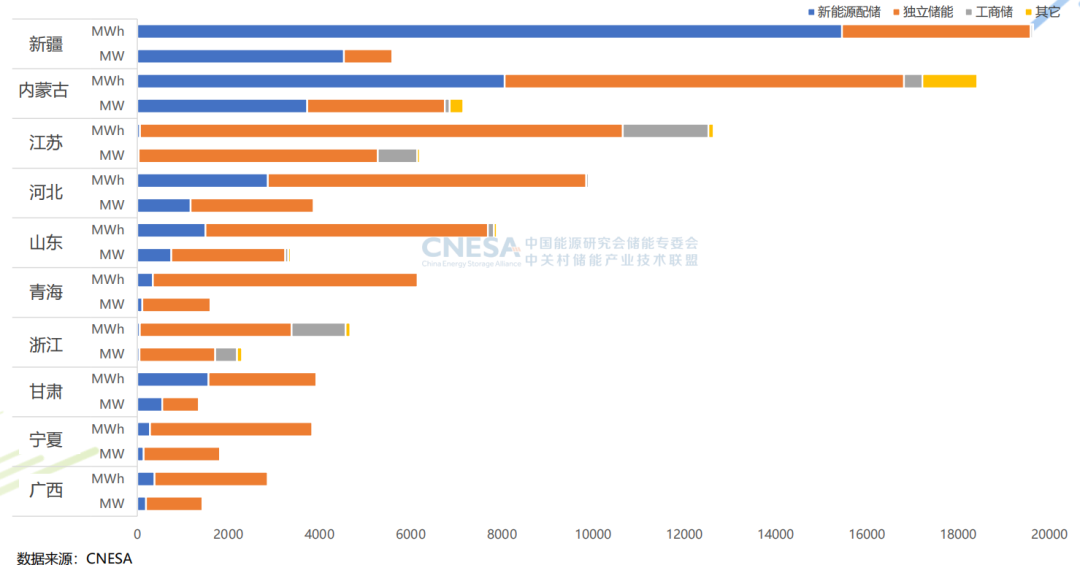

从省份来看,新疆和内蒙古分列能量规模和功率规模第一,也是分别以新能源配储和独立储能为主导的省份。内蒙古成为首个装机超过1000万千瓦的省份。

图1:中国已投运新型储能累计装机情况(截至2024年12月底)

图2:中国新增投运新型储能项目装机前十省份(2024年1月-12月)

储能系统中标均价下降幅度趋缓

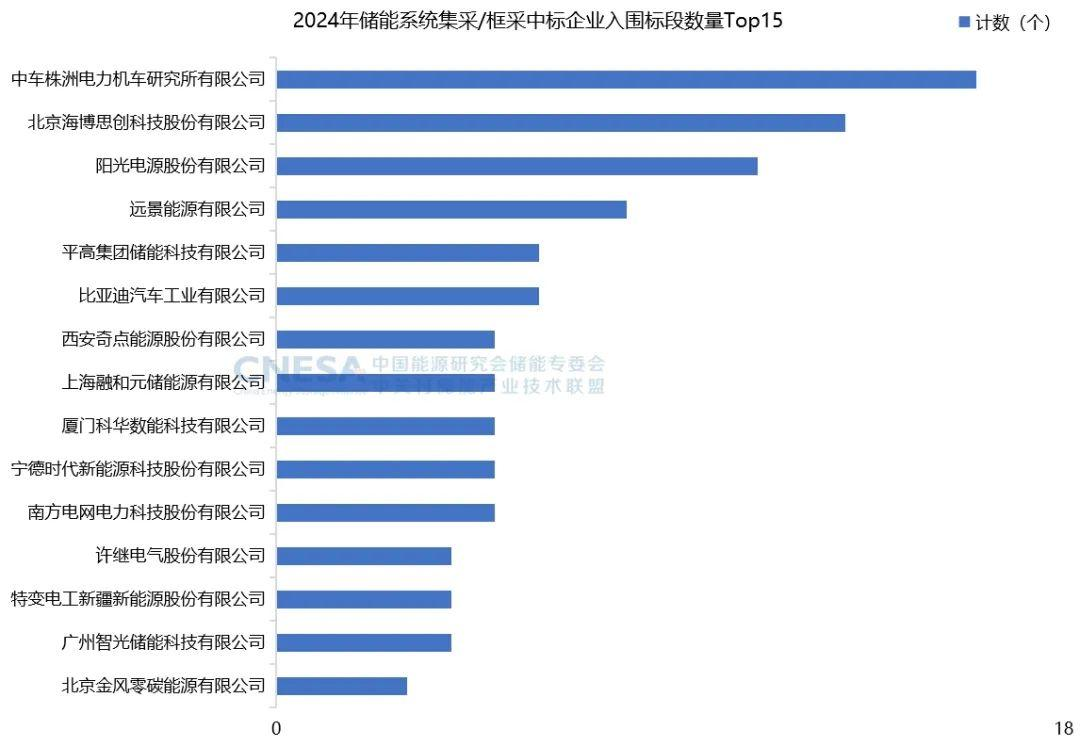

新型储能招标市场规模持续增长。2024年共有528家企业发布储能系统招采信息,1105家发布EPC招采信息,同比分别增长68%、115%。由于储能系统的标准化程度趋高,越来越多的大型国央企选择采用集采/框采的形式。2024年共有217个中标标段,TOP15企业中标量达到集采/框采标段总数的46%。从集采/框采的技术要求来看,一方面供应商的准入资质门槛提升,产品出货业绩、项目业绩、研发实力等要求进一步严格,龙头企业具有较强竞争优势;另一方面规模较大,对企业吸引力较强,也是低价投标的主战场。

图3:2024年储能系统集采/框采中标企业入围标段数量TOP15

从2024年整个中标市场来看,有三个特点:

一是EPC主导了中标市场,2024年EPC中标规模、中标企业数据都高于储能系统;

二是头部集成企业市场竞争力趋强,储能系统Top15企业中标规模达到总中标规模的57%,相比去年进一步提高;

三是单个项目的采购,业主更倾向于通过EPC招标实现交钥匙工程。(更多详见中标市场分析)

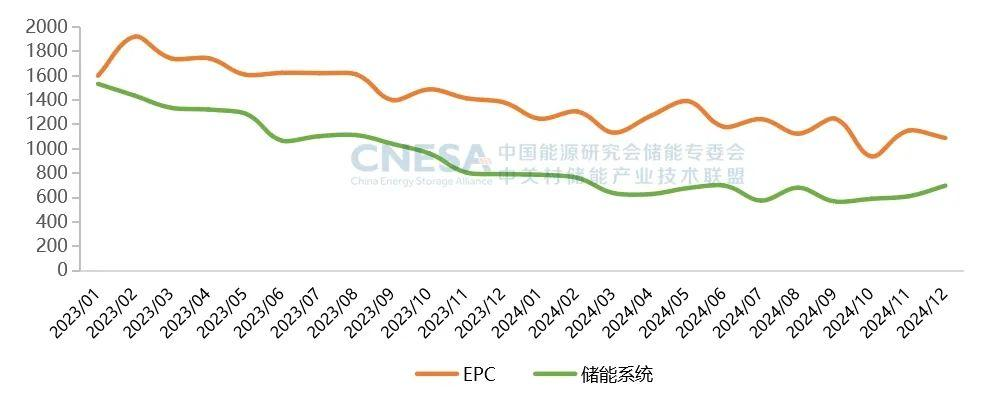

中标价格方面,2024年储能系统中标均价下降幅度趋缓,2h磷酸铁锂储能系统全年中标均价628.07元/kWh,同比-43%。EPC全年中标均价波动式下降,全年中标均价1181.28元/kWh。(更多详见中标价格分析)

图4:磷酸铁锂储能系统中标均价及价格区间(2024年1月-12月)(含构网型),单位:元/kWh

图5:2h储能系统和EPC中标均价变化趋势(2023年1月-2024年12月),单位:元/kWh

中国储能电池企业全球市场出货量TOP10榜单

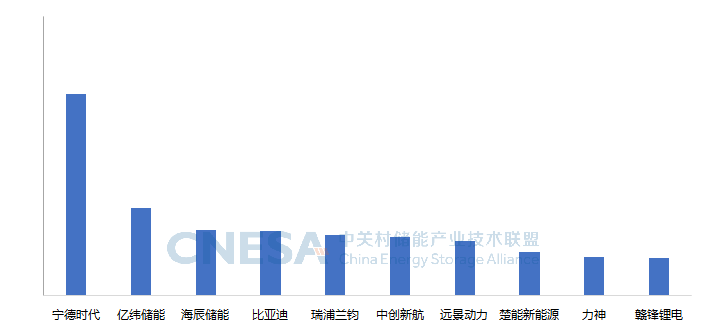

从产量上来看,2024年1-10月,中国企业在全球市场中储能型锂电池产量超过200GWh;预计全年产量超过300GWh。根据CNESA DataLink全球储能数据库不完全统计:中国企业2024年度全球市场储能电池出货量TOP10分别为:宁德时代、亿纬储能、海辰储能、比亚迪、瑞浦兰钧、中创新航、远景动力、楚能新能源、力神、赣锋锂电。

图6:中国企业2024年度全球市场储能电池出货量排行榜,单位:GWh

新型储能产值目标已超3万亿元

从产值规划看,新型储能作为经济增长新引擎,在多个地方的产业规划中被重点提及,以2025年为时间节点的产值目标统计已超过3万亿元,此外还有多个地区提出了2027、2030的产值目标,体现了地方上对新型储能产业规划布局的重视。

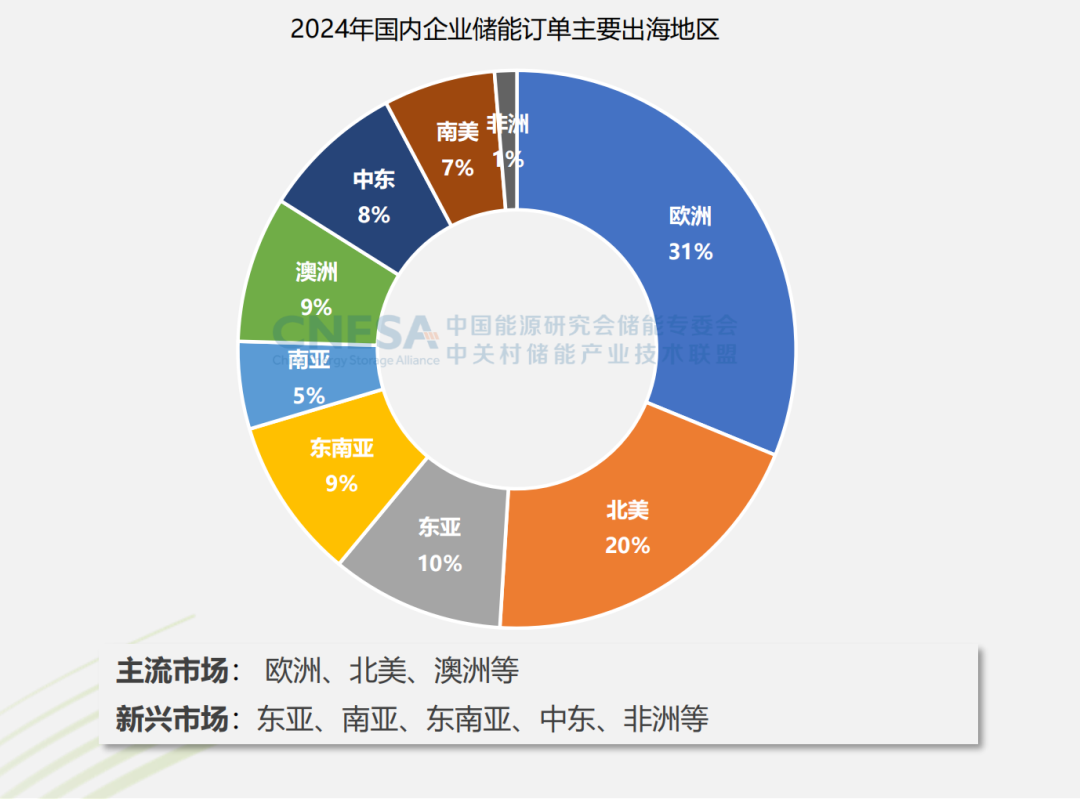

从储能出海看,2024年中国储能企业签约海外储能大单规模超150GWh。主要市场来自美洲、欧洲、澳洲、非洲、东南亚、中东等地;出海企业中以电池类企业和光储类企业居多,占比超87%。

图7:2024年国内企业储能订单主要出海地区

从投融资看,一级市场储能相关企业投融资事件超过107起,披露金额近176亿元,相较于2023年同比下降70%。融资方向中,45起面向系统集成、充换电、锂电及材料。非锂电技术领域,钠电、固态电池关注度较高。基于现货市场的储能运营模式创新亟待加快从支持政策看,截至2024年12月底,全国已累计发布2470余项与储能直接和间接相关的政策,其中2024年770项,是去年同期的1.2倍。从发展规划上看,各地十四五储能发展累计目标达到86.6GW,远超国家的40GW目标水平,截止到2024年底,8个省份已经完成其十四五新型储能装机目标。

图8:2024年新增政策发布数量排名前十省份(单位:项)

从独立/共享储能商业模式看,容量租赁仍面临出租率低、租赁价格下降、出租周期缩短等问题,部分省份开始探索储能容量租赁新方案;

其次,容量补偿机制不足,与其他灵活性资源“同质同价”的容量补偿机制仍然缺失;

第三,辅助服务市场不确定性增加,多地下调调峰补偿价格,调频市场也面临诸多限制;

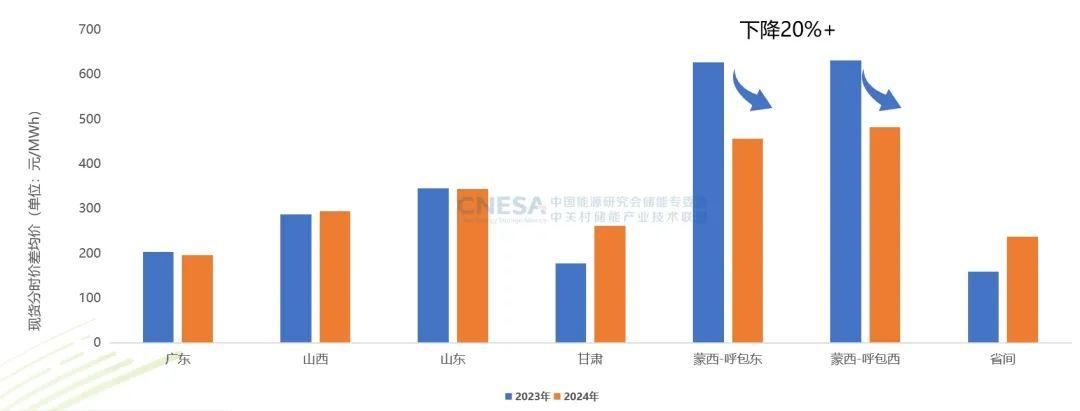

第四,现货价差普遍较小,现货市场仍处于初级阶段,机制难以体现储能价值,应加快探索负电价机制、5分钟结算机制、现货能量市场与辅助服务市场耦合出清机制等。

图9:现货市场峰谷价差平均价格变化情况,单位:元/MWh、%

新能源加储能联合参与市场将成未来商业模式的主思路。为衔接现货市场,多个省份根据用户侧峰谷分时电价机制引导市场主体签订分时中长期合同,光伏装机多的省份中午一般为谷段,参与中长期后,光伏收益大幅下降,配储后联合参与市场可提升收益。

2025年新型储能将呈现五大趋势

根据CNESA预测,2025年新型储能新增装机预计在40.8GW~51.9GW之间,平均45GW左右。同时将呈现出明显的五大特征:从储能价值看,规模化调节与保供价值将不断提升;从参与电力市场看,随着市场衔接机制不断完善,可参与市场服务向“一体多用、分时复用”模式演变;行业洗牌加剧,2024年注销、吊销等异常储能相关企业数量翻番;技术革新推进行业从“卷价格”向”卷价值“转变;从市场规模看,预计2025年新型储能累计装机将突破一亿千瓦。

图10:中国新型储能累计装机规模预测(2025-2030年)

文 | 中关村储能产业技术联盟