重磅!2024储能中标市场及中标企业盘点

一、含储能系统的EPC采购是2024年储能招采重点

数量上,截止到2024年底,EPC中标项目及标段数量达到1003项,超过总招标数量的一半。规模上,EPC中标规模更是远高于储能系统中标规模,前者为49.7GW/123.7GWh,后者为29.5GW/78.8GWh。

二、跨界企业进军EPC环节,市场竞争激烈

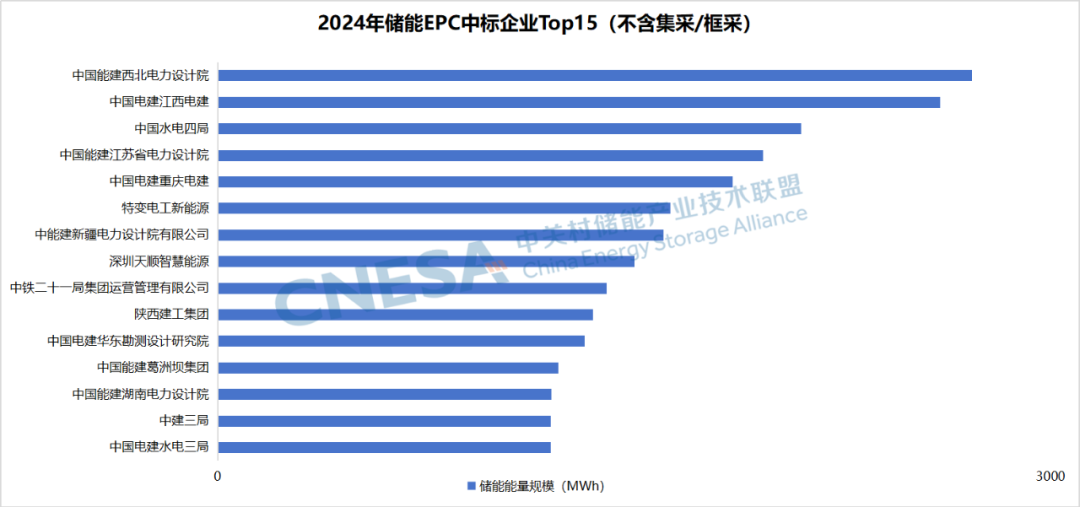

在市场参与者方面,EPC中标企业达到674家企业,两倍于储能系统中标企业的数量。Top15的EPC中标企业的中标规模仅占EPC中标市场总规模的23%,市场集中度不高。但如果从集团层面来看,能建和电建两大集团的子公司拿下了大部分的EPC项目,主导了EPC市场,且拿下EPC订单后,均开展了规模化储能系统集采。很多储能系统供应商没有工程设计或施工资质,因此会以联合体的形式,绑定工程建设企业组成联合体进行投标。

中标企业类型方面,覆盖了中国电建、中国能建等国内主流电力能源行业设计施工单位,但也不乏传统机械制造、网络通信、建筑施工、环保、轨道交通等跨界而来的工程设计公司摘得标的的情况。由此可见,2024年,储能链条上不仅设备企业面临新入局企业的冲击,EPC环节的竞争同样激烈!

三、系统供应商增多,头部企业拿订单能力趋强

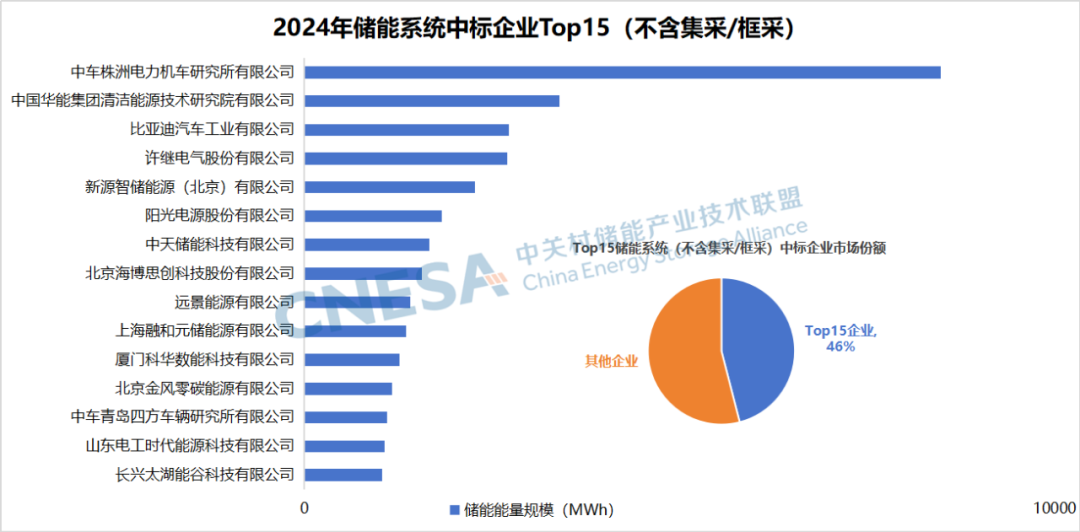

根据CNESA Datalink 全球储能数据库的统计,2023年全年有200多家企业摘得储能系统供应标的,而这一数字在2024年增加到332家。

尽管市场中新玩家层出不穷,由于储能系统肩负着电站安全运行与商业化运营的重任,随着越来越多省份电力现货市场进入正式运行或结算试运行,储能系统性能的优良将直接影响电站的收益以及考核,业主在采购储能系统中越来越重视供应商的历史中标量、品牌影响力、长期服务能力、安全管控能力等。因此,2024年头部集成企业市场竞争力进一步增强,储能系统Top15企业中标量达到市场总中标量的57%,相比去年进一步提高。

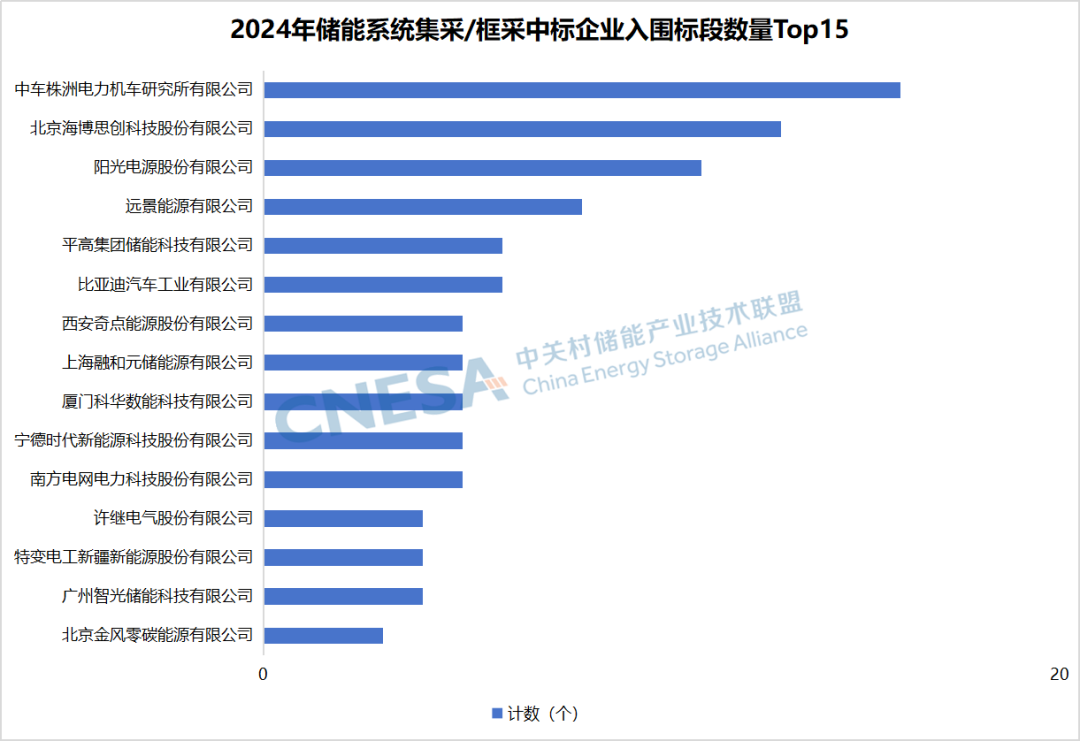

四、国央企类业主逐渐倾向于采取集采/框采的招采形式

2024年储能系统集采/框采中标企业的标段数量217,TOP15的中标量达到集采/框采规模的46%。由于储能设备采购单位高度集中,从业主的角度来看,集采有助于通过规模优势降低成本、并筛选供货能力较强的供应商。因此,发电企业逐步开始采取集采/框采的形式统一采购储能设备,并设置产品出货业绩、项目业绩、研发实力等要求,提升供应商的准入资质门槛,进一步限制了新进入者获取市场份额的能力。但另一方面,也应看到由于集采/框采通常规模较大,对企业吸引力较强,每次集采/框采也成为大批企业进行低价投标的主战场。

而单个项目的采购,业主更倾向于通过EPC招标实现交钥匙工程,交由EPC供应商去筛选储能系统供应商,但这种模式会导致业主对设备供应商选择的把控力变弱。目前各发电集团中,国电投、国家能源集团对储能的采购主导权仍在各省分公司或其新能源子公司,华能集团、华电集团、大唐集团则已经开启或尝试集团层级的框采/集采模式。

五、中标市场面临洗牌危机

联盟在盘点储能系统中标企业时注意到,将近76%的企业全年中标总量低于100MWh,82.5%的企业其全年中标总量低于200MWh。如此低的中标量,以储能为主业的企业生存运营恐难以为继。

此外,中国华能集团、中核汇能等招标企业,在2025年度储能系统集采/框采项目中已经明确提出投标企业应具有1个或2个100MWh以上的单体项目业绩,有的甚至提出单体项目业绩规模应超过200MWh。业绩不足的企业,2025年大概率难以进入大型项目的招采体系,导致获取大型项目订单的能力进一步削弱。这类企业亟需在价值创新、技术路线创新、安全创新方面做出突破,才能在残酷的市场竞争中“活”下来。

六、中标价格持续走低

2h储能系统全年平均中标价格为628.25元/kWh,较2023年下降43%。2024年储能系统中标市场以低价收尾,2025年又以更低价开局。近日中国电建16GWh储能系统框采共吸引70余家企业投标,其中59家报价低于0.5元/Wh,平均报价0.484元/Wh。供应端价格战已经达到极致,行业去库存压力仍然存在,正极材料、负极材料、电解液、隔膜、铜箔、铝箔等产业链环节价格均无下降空间,系统集成环节的PCS、BMS、EMS、热管理、消防等环节成本下降空间有限,但何时出现价格反转仍需关注产能出清速度、行业洗牌速度以及海外需求增量。但在此之前,应对低价中标可能带来的设备运行安全问题保持高度警惕。

(储能系统价格持续降低已经成为更多价格分析,详见:CNESA年终盘点 | 2024年储能中标价格分析)

七、容量租赁服务市场兴起,租赁价格不容乐观

2024年,联盟共追踪到88条储能容量租赁中标项目信息,其中大部分为新建光伏、风电寻租储能容量的项目,租赁年限大部分为1年,小部分达到2-3年。

容量租赁服务的市场化竞标主要发生在宁夏、湖南、广西、山东等独立储能项目较多的省份,随着储能投运规模的不断增多,租赁市场竞争愈加激烈。以宁夏为例,2023年,共享储能租赁价格多在120元/kWh以上,而2024年第四季度容量租赁中标价格已经降至20~30元/kWh之间,降幅空前。宁夏不是个例,上述省份均面临这一问题。容量租赁价格的大幅走低,大大降低了储能投资商的投资回报预期,独立储能面临持续亏损的高风险。