产业化元年:行业内耗,钠电“虚火”

即将过去的2023年,作为新能源领域的“黄金赛道”,储能行业可谓是几家欢喜几家愁。

电池级碳酸锂价格一路“跌跌不休”,加上国外户储需求缩水,如同一副“无形”的杠杆撬动着整个储能产业链的利益格局。有的企业纷纷缩减产能,以求保存实力;有不少企业则为抢占市场份额,甘愿主动降价三成以上。

作为这个赛道的一个小众分支,钠离子电池仍然火热,无论是新技术突破,还是产能和应用,钠离子电池在“产业化元年”表现不俗。

产业化真的来了吗?

两年前,“宁王”发布第一代钠离子电池打响了钠离子电池赛道的“争夺战”。两年时间里,众多专注于这条技术路线的企业纷纷加快科研步伐;一些实力雄厚的动力电池企业也顺势加吗布局;还有不少玩家跨界进入。

2022年,在宁德时代宣布推进钠离子电池在2023年实现产业化之后,包括传艺科技、维科技术、多氟等上市公司也都宣布推进钠离子电池在2023年实现产业化。

由此,2023年被舆论称之为“钠离子电池的产业化元年”。

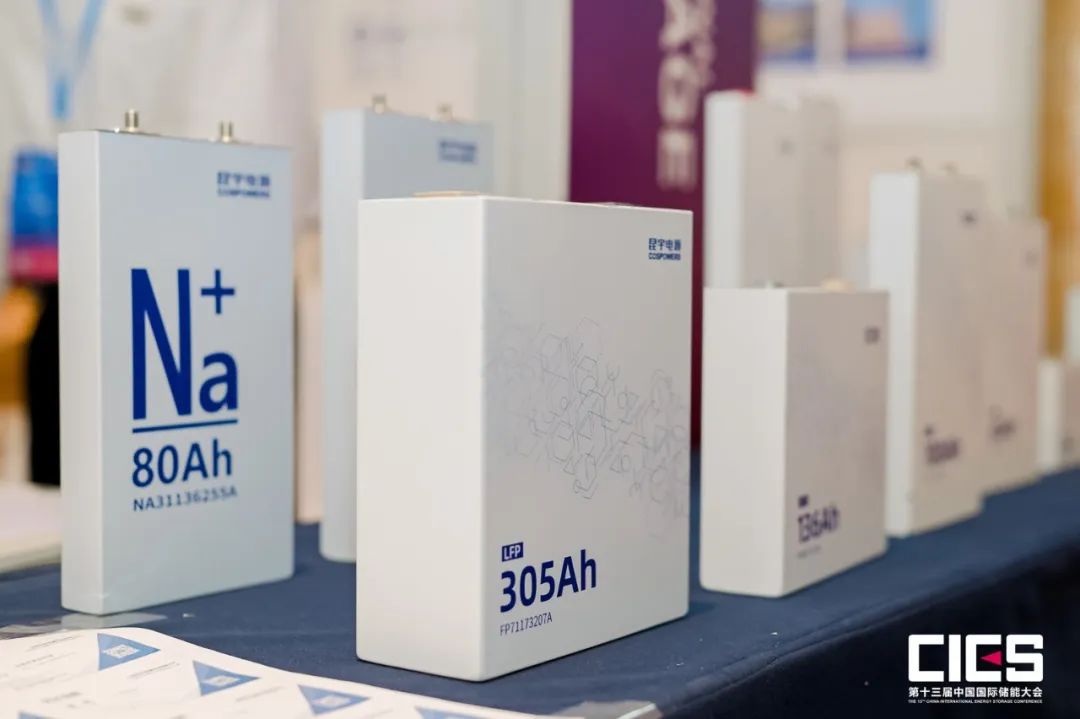

公开信息显示,目前有超过30多家钠离子电池企业进入中试阶段,另外,今年以来,宁德时代、中科海钠、鹏辉能源等企业也纷纷发布钠离子电池产品,并宣称大额订单在手或具备量产供货能力。

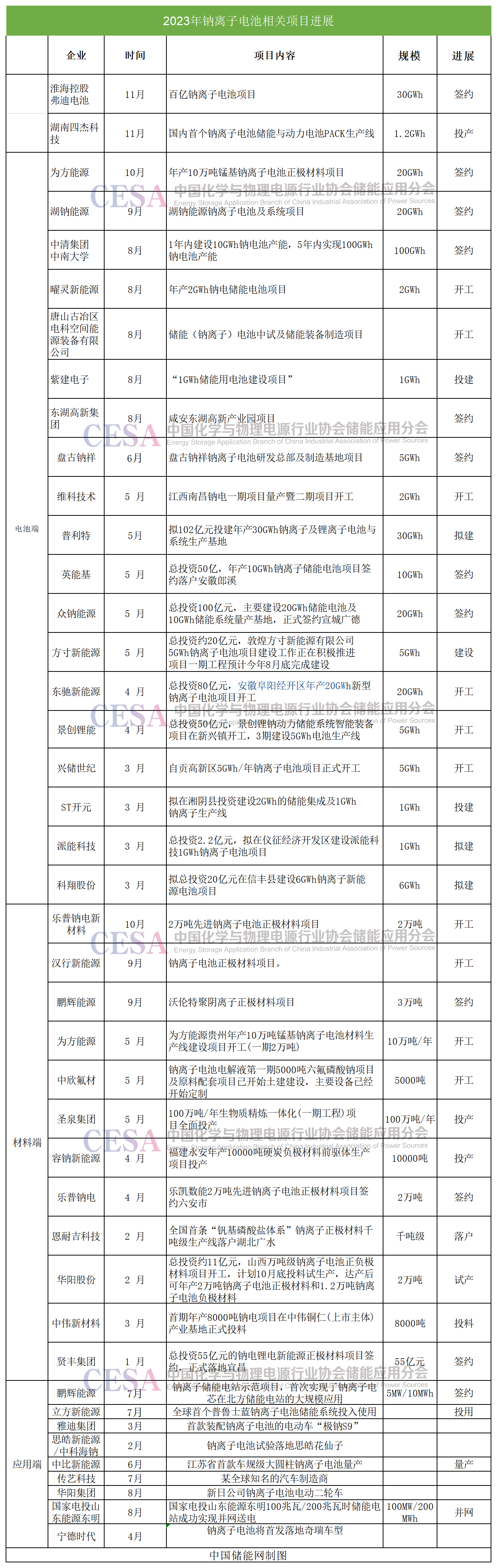

据中国储能网不完全统计,2023前11月,涉及钠离子电池领域的项目共40多个。其中电池端开工、签约、拟建的项目规模达产能规模超过280GWh。

这些项目中不乏一些投资超百亿,产能超过20GWh的大项目,如:中清集团与中南大学计划1年内建设10GWh钠电池产能,5年内实现100GWh钠电池产能;普利特拟102亿元投建年产30GWh钠离子及锂离子电池与系统生产基地;众钠能源总投资100亿元建设20GWh储能电池及10GWh储能系统量产基地。

从应用来看,钠电池应用正在加快落地到新能源汽车或储能项目上。

比如,江淮汽车旗下的思皓和钇为分别在2月和4月发布了搭载钠离子电池的车型,其中思皓的钠离子电池将由中科海钠供应。

宁德时代在今年4月宣布,其钠离子电池将首发落地奇瑞车型。同时,宁德时代将联合奇瑞推出电池品牌“ENER-Q”。

6月28日,江苏省首款车规级大圆柱钠离子电池量产。

6月28日,国家电投山东能源东明100MW/200MWh储能电站成功实现并网送电。该项目规划建设100MW/200MWh磷酸铁锂电池和1MW/4MWh长时钠离子电池,共分为32+1个储能单元。

7月14日,广州鹏辉能源科技股份有限公司与青岛北岸控股集团签订5MW/10MWh钠离子储能电站示范项目合作协议,首次实现了钠离子电芯在北方储能电站的大规模应用。

二级市场方面,钠电池赛道仍然受资本热捧。据中国储能网不完全统计,今年前11月,涉及钠电池赛道的投融资事件达近50起。具体来看,融资阶段大多属于天使轮以及A轮,覆盖正极、负极、电解液、隔膜等全产业链,这也意味着,钠电仍是众多新手玩家热衷的领域。

尽管大项目频频签约,投资如火如荼,但仍有不少业内人士认为,钠电池项目的集中落地预计要等到2024、2025年。中国工程院院士陈立泉也曾在2022年底的钠离子电池产业链与标准发展论坛上表示,当前钠离子电池尚处于推广期。

多重因素掣肘

近年来,受制于上游锂矿资源争夺及锂价高涨,与锂电同时发展的钠电被视为锂电替代的优选项。

相比较而言,钠离子电池优势明显。比如:钠资源的地壳丰度是锂资源的423倍,且在全球均匀分布;在成本方面,钠离子电池的成本低廉,比磷酸铁锂电池可降低约30%-40%;低温表现方面,相比于锂离子电池-20℃到60℃的工作温度区间,钠离子电池可以在-40℃到50℃的温度区间正常工作,-20℃环境下容量保持率近 90%,高低温性能更优秀;得益于更高的内阻,钠离子电池在短路状况下瞬间发热量少,热失控温度高于锂离子电池,具备更高的安全性;倍率和快充性能方面,钠离子电池具备更好的倍率性能,适合在快充、响应型储能和规模供电等场景应用。

尽管如此,钠离子电池劣势也成为其前进路上的掣肘。

业界的共识是,处于产业化初期的钠离子电池理论上的成本虽较锂离子要低很多,但在项目并未大规模落地的情况下,钠电的综合成本优势并不明显。

陈立泉院士在2022年底的钠离子电池产业链与标准发展论坛上表示,钠离子电池的成本有望低于碳酸铁锂电池20%以上,前提条件是需要产业链的完善、技术成熟度的提高和规模效应。

11月19日,电池级碳酸锂均价跌破15万元/吨关口,创两年来新低。按照亿纬锂能中央研究院副院长赵瑞瑞此前的说法,当碳酸锂价格来到15万元/吨以下时,相比能量密度更高的锂离子电池,钠离子电池的成本优势就消失了。

中国化学与物理电源行业协会也曾做过成本分析,目前,锂离子电池储能系统的投资成本为1.3-1.7 元/Wh。假设电池循环寿命 4500-5000 次, 90%DOD 下储能系统效率为 88%,容量保持率降至 70% 时认为寿命终止,综合考虑电站残值的情况下,锂离子电池储能系统度电成本为 0.49-0.68 元 /kWh。

钠离子电池储能系统的规模化量产理论投资成本(非实际应用成本)为 1.1-1.5 元 /Wh;度电成本为 0.67-0.88 元 /kWh。

两者相比较,锂离子电池与钠离子电池的成本相差并不大。

现阶段,钠离子电池成本究竟高在哪?

鹏辉能源近日在投资者互动平台表示,目前钠离子电池成本相比锂离子电池来说没有明显优势,主要是负极材料硬炭成本比较高。

有研究表明,目前,钠离子电池主流负极是硬碳,相对于锂电正极成本占43%,钠电正极成本已大大缩减,占比26%,但负极成本占比提升至16%,其在钠电成本结构上占比提升。当前,国内硬碳产业尚不成熟,产品依赖进口,从而使得钠电成本居高。

除了成本问题,能量密度低也是制约钠离子电池产业化和商业化应用的一块“硬伤”。

目前,三元锂电池的能量密度能达到300Wh/kg,磷酸铁锂电池能达到180 Wh/kg左右,主流钠离子电池厂商开发的一代产品能量密度区间为100-160Wh/kg;在循环寿命方面,锂离子电池可达到 3000+次,而钠离子电池为 2000+次,仅优于铅酸电池。

能量密度低制约了钠电池的商用场景,因此,当前,钠离子电池更适合两轮电动车和A0级小车型等对能量密度要求相对较低的市场以及家庭储能、通信基站等对成本要求较高、而对体积要求相对较低的规模储能领域。

行业标准和规范是影响一个产业发展的重要因素,突破技术壁垒、制定行业规范仍是钠电池产业发展的当务之急。

例如,钠离子电池还没有明确的技术路线,正极材料相关标准也不完善;行业尚未形成稳定的产业链供应链体系,因为缺乏标准,上游不同供应商之间、或者同一厂商不同批次供给产品规格、质量可能存在较大差异,这将会影响后期钠离子电池成品的质量和性能。

值得关注的是,国家和地方都在为钠离子电池的产业化发展频频发力,做好政策支撑。

今年1月,工信部等六部门联合发文,明确提出加快钠离子电池技术突破和规模化应用。广西、河南等地陆续出台的能源规划文件中,均提及要开展钠离子电池在储能领域的应用示范。

另据媒体报道,工信部正在开展10余项钠离子电池产品、材料领域国家标准和行业标准的立项和制定工作。

可以预见,随着利好政策频出、行业标准制定、技术不断突破以及项目纷纷落地,钠离子电池的产业化发展将会进一步加速推进,成为新型储能赛道里与锂离子电池“共舞”的重要技术路线之一。