回顾2021年储能的喜与忧,勾勒储能未来发展的景象

2021年,沪深300指数下跌5.2%,万得储能指数上涨超过50%;2021年,华为继跨界光伏逆变器后继续跨界储能,拿下沙特红海新城储能项目,该项目储能规模达1300MWh,是迄今为止全球规模最大的储能项目;2021年,中国继续践行碳中和承诺,加速能源转型,储能成为支撑高比例可再生能源的关键技术。

2021年已经过去,站在2022年路口,我们从政策、成本、商业模式等方面回顾2021年储能的喜与忧,试图勾勒储能未来发展的景象。

储能是支撑高比例可再生能源

电力系统的关键技术

随着我国碳中和目标的提出,可再生能源在未来电力系统中的主导地位得到了进一步确认。中国提出,到2030年,非化石能源占一次能源消费比重将达到25%左右,风电、太阳能发电总装机容量将达到12亿千瓦以上。

随着可再生能源比例的不断提高,对电网的稳定性也提出了新的要求。可再生能源的引入使得发电侧变得不稳定。比如风电的发电高峰会随着天气而产生季节性及地区性的变化,光伏则在夜晚或阴雨天无法发电,二者皆不可根据用电需求进行调节。

这就需要引入额外的电力调节设备来保持系统的稳定性。传统的火电机组、燃气机组都是电力系统灵活性资源,根据国家电网测算,到2035年,风、光装机规模分别将达到7亿、6.5亿千瓦,全国风电、光伏日最大波动率预计分别达1.56亿、4.16亿千瓦,大大超出电源调节能力,迫切需要引入清洁的调节资源,以具备应对新能源日功率波动5亿千瓦左右的调节能力。

储能,则是解决这一问题的关键技术,且储能在电力系统中的应用场景非常丰富。

在发电侧,储能可单独或与风光电站共建,起到电力调峰、辅助动态运行、系统调频、可再生能源并网等作用。在电网侧,储能可与气电、火电一同参与电网侧调峰调频,以缓解电网阻塞、延缓输配电设备扩容升级等问题。在用户侧,储能可以结合光伏,帮助用户实现错峰用电以节约电费,其还可以作为备用电源。

顶层设计与地方支持

双措并举发电侧储能最受重视

储能在“双碳”目标中已经占据了纲领性的地位。截止2021年底,国家和地方层面出台了一系列政策支持储能发展。

2021年国务院印发了《2030年前碳达峰行动方案》,《方案》中提到储能共13次。发改委、能源局发布的《关于加快推动新型储能发展的指导意见》给出了对于储能发展的具体方向,明确目标至2025年,国内新型储能(除抽水蓄能外的储能系统)装机总规模达30GW以上。文件虽然对发电侧、输电侧和用户侧储能的发展均做出了强调,但在用词中加以区分,分别为“大力推进电源侧储能项目建设”“积极推动电网侧储能合理化布局”“积极支持用户侧储能多元化发展”,可明显感到对发电侧储能更加重视。

而后,中美在COP26期间发布《中美关于在21世纪20年代强化气候行动的格拉斯哥联合宣言》。《宣言》中再次提到“鼓励整合太阳能、储能和其他更接近电力使用端的清洁能源解决方案的分布式发电政策”。

这三个提纲挈领的文件确立了储能的重要地位,并且着重强调了储能在发电侧与可再生能源的结合应用。

此外,各省在发电侧纷纷出台储能配套政策。根据BNEF统计,2020到2021年,全国已经有至少20个省区在新增平价风电、光伏项目核准中要求或建议增加配置储能的要求。一类是要求新能源项目必须按一定功率配比配置发电侧储能,如湖南、湖北、新疆、陕西、福建等地;一类是鼓励新能源项目按一定功率配比配置发电侧储能,同时会在项目审批、并网时给予倾斜。

国家及地方政策的不断完善,将带动不同技术路线储能市场需求的快速释放。

成本下降和成熟的商业模式

是自身造血之本

成本和商业模式才是一个产业成熟发展的必要条件,补贴只是发展初期的催化剂。补贴曾经支撑了光伏产业的快速发展,但2018年的“531新政”引发的当年光伏装机的断崖式下跌,在补贴褪去的两年后,光伏依然是依靠着自身成本的下降以及下游的创新应用实现了产业的恢复和蓬勃发展。

光伏的经验告诉我们,补贴更像是体外输血,自身成本下降和成熟的商业模式才是自身造血的根本。

储能成本的下降不能依赖单一技术路线。电化学储能成本在过去10年间每年平均下降10%-15%,目前系统成本在1.5元/Wh左右,但近期占据中国电化学储能80%以上的锂电池似乎出现了价格上涨的现象,原因是上游原材料价格的暴涨。据SMM数据,截至11月17日,2021年碳酸锂的涨幅已经超过230%。我国锂矿主要依赖进口,国内锂盐湖主要分布在青海、西藏和湖北,但受制于海拔较高,开采利用条件差,开采成本非常高。2018年,青海盐湖卤水提取碳酸锂成本为3-4万元/吨,而南美盐湖生产碳酸锂成本约为2-3万元/吨。目前锂资源现有供给的50%左右来自澳洲矿山、40%左右来自南美洲高品质盐湖、10%左右来自中国美国等其它地区。

在此情况下要应对原材料上涨以及资源安全等挑战,必须要积极布局新技术。比如从原材料和安全性角度看,钒电池占有巨大优势。据USGS数据,全球钒矿储量主要集中在中国、俄罗斯、南非,中国储量占全球的43%;产量方面,中国钒矿产量仍然占全球最高,达到62%。安全性上来说,钒电池安全性能突出,无燃烧风险。但钒电池成本依然较高,产业链建设尚不完善,还需要更多的技术研发投入和规模效应来降低成本。

电化学储能还处于暴发初期,依靠单一技术路线在降本方面将很快出现瓶颈,多点开花、加强多技术路线研发和相关产业链建设才是健康发展储能的正确路径。

如果说成本的下降是储能实现收益的基石,那么市场机制就是储能实现收益的加速器。储能在电源侧、电网侧和用户侧已有落地应用,但目前尚未出现商业模式可以匹配储能的多元价值。

以发电侧为例,成熟的现货和辅助服务市场尚未形成,储能可以参与的交易品种有限、规则有待完善,这就不利于将储能的价值变现,发电侧配储能意味着纯粹的成本投入。

典型的储能规模要求在可再生能源项目容量的5%到20%之间,业内人士测算,对于一个典型的5万千瓦项目来说,配置10-20%的储能意味着造价要增加2000万左右,在没有明确应用场景的情况下,项目IRR将会下降0.3%。所以目前大多数风光+储能项目在中国经济性非常有限。

建立以新能源为主体的电力系统,不应简单依靠发电侧配置储能,还需要打通储能参与辅助服务的通道,才能有效疏导储能的成本。若多余的储能空间用于电网侧调频调峰等储能服务,风光配储能可取得更高经济性。根据天风证券测算,光伏配置储能后若储能可同时参与解决弃光和辅助服务,项目IRR可达到6%以上。

未来在保障安全的前提下,探索共享储能、云储能、储能聚合、电动汽车储能等新模式,才能更快的促进储能的发展。

3000万是起点不是终点

根据《关于加快推动新型储能发展的指导意见》,到2025年,抽水蓄能以外的新型储能装机规模的目标是3000万千瓦以上。

风光的发展经验告诉我们,可再生能源装机规模往往远超当时政策制定者的预期。《太阳能发展“十三五”规划》与《风电发展“十三五”规划》中提到,2020年底中国光伏和风电装机目标分别为1.05亿千瓦和2.1亿千瓦。截至2020年底,我国累计并网光伏发电装机容量2.5亿千瓦,风电装机容量2.8亿千瓦,分别是“十三五”规划目标的240%和130%。

储能的发展是否也会超出预期?根据BNEF预测,到2025年,中国新型储能总装机量有可能达到近45GW,超出规划50%。

笔者梳理了近期各省出台的各省储能规划,从各省发布的规划来看,其总量或许远不止3000万千瓦。如下表所示,仅明确公布目标的6个省份总量就占到了全国总量的近80%;此外还有至少20个省份发布了新能源配置储能的文件,“十四五”期间地方规划的量将远超3000万千瓦。

在“双碳”目标的达成过程中,限制风电、光伏,以及未来储能发展规模的不是规划中的数字,而是产业本身技术的发展、成本的下降和商业模式的创新。风电和光伏的度电成本在“十三五”期间经历了大幅的下降,并在“十三五”末期基本达到平价水平。同时光伏在应用场景上也不断创新,开创了农光互补、渔光互补、BIPV等多种应用模式。

在“双碳”目标的达成过程中,限制风电、光伏,以及未来储能发展规模的不是规划中的数字,而是产业本身技术的发展、成本的下降和商业模式的创新。风电和光伏的度电成本在“十三五”期间经历了大幅的下降,并在“十三五”末期基本达到平价水平。同时光伏在应用场景上也不断创新,开创了农光互补、渔光互补、BIPV等多种应用模式。

从1到N,2021已是储能元年

2021是储能元年,储能开启了从1到N的发展阶段。站在2022年的起始,我们看到未来真正推动储能产业发展的不是规划中目标装机的限制,而是储能产业链中创新技术的发展、自身成本降低、安全性能的提升以及应用场景的多元化。再结合未来电力市场改革政策机制的创新、风电和光伏产业的持续发展,储能才能更好实现更好的发展,才能持续有力的支持“双碳”目标的达成。

2021年已经过去,站在2022年路口,我们从政策、成本、商业模式等方面回顾2021年储能的喜与忧,试图勾勒储能未来发展的景象。

储能是支撑高比例可再生能源

电力系统的关键技术

随着我国碳中和目标的提出,可再生能源在未来电力系统中的主导地位得到了进一步确认。中国提出,到2030年,非化石能源占一次能源消费比重将达到25%左右,风电、太阳能发电总装机容量将达到12亿千瓦以上。

随着可再生能源比例的不断提高,对电网的稳定性也提出了新的要求。可再生能源的引入使得发电侧变得不稳定。比如风电的发电高峰会随着天气而产生季节性及地区性的变化,光伏则在夜晚或阴雨天无法发电,二者皆不可根据用电需求进行调节。

这就需要引入额外的电力调节设备来保持系统的稳定性。传统的火电机组、燃气机组都是电力系统灵活性资源,根据国家电网测算,到2035年,风、光装机规模分别将达到7亿、6.5亿千瓦,全国风电、光伏日最大波动率预计分别达1.56亿、4.16亿千瓦,大大超出电源调节能力,迫切需要引入清洁的调节资源,以具备应对新能源日功率波动5亿千瓦左右的调节能力。

储能,则是解决这一问题的关键技术,且储能在电力系统中的应用场景非常丰富。

在发电侧,储能可单独或与风光电站共建,起到电力调峰、辅助动态运行、系统调频、可再生能源并网等作用。在电网侧,储能可与气电、火电一同参与电网侧调峰调频,以缓解电网阻塞、延缓输配电设备扩容升级等问题。在用户侧,储能可以结合光伏,帮助用户实现错峰用电以节约电费,其还可以作为备用电源。

顶层设计与地方支持

双措并举发电侧储能最受重视

储能在“双碳”目标中已经占据了纲领性的地位。截止2021年底,国家和地方层面出台了一系列政策支持储能发展。

2021年国务院印发了《2030年前碳达峰行动方案》,《方案》中提到储能共13次。发改委、能源局发布的《关于加快推动新型储能发展的指导意见》给出了对于储能发展的具体方向,明确目标至2025年,国内新型储能(除抽水蓄能外的储能系统)装机总规模达30GW以上。文件虽然对发电侧、输电侧和用户侧储能的发展均做出了强调,但在用词中加以区分,分别为“大力推进电源侧储能项目建设”“积极推动电网侧储能合理化布局”“积极支持用户侧储能多元化发展”,可明显感到对发电侧储能更加重视。

而后,中美在COP26期间发布《中美关于在21世纪20年代强化气候行动的格拉斯哥联合宣言》。《宣言》中再次提到“鼓励整合太阳能、储能和其他更接近电力使用端的清洁能源解决方案的分布式发电政策”。

这三个提纲挈领的文件确立了储能的重要地位,并且着重强调了储能在发电侧与可再生能源的结合应用。

此外,各省在发电侧纷纷出台储能配套政策。根据BNEF统计,2020到2021年,全国已经有至少20个省区在新增平价风电、光伏项目核准中要求或建议增加配置储能的要求。一类是要求新能源项目必须按一定功率配比配置发电侧储能,如湖南、湖北、新疆、陕西、福建等地;一类是鼓励新能源项目按一定功率配比配置发电侧储能,同时会在项目审批、并网时给予倾斜。

国家及地方政策的不断完善,将带动不同技术路线储能市场需求的快速释放。

成本下降和成熟的商业模式

是自身造血之本

成本和商业模式才是一个产业成熟发展的必要条件,补贴只是发展初期的催化剂。补贴曾经支撑了光伏产业的快速发展,但2018年的“531新政”引发的当年光伏装机的断崖式下跌,在补贴褪去的两年后,光伏依然是依靠着自身成本的下降以及下游的创新应用实现了产业的恢复和蓬勃发展。

光伏的经验告诉我们,补贴更像是体外输血,自身成本下降和成熟的商业模式才是自身造血的根本。

储能成本的下降不能依赖单一技术路线。电化学储能成本在过去10年间每年平均下降10%-15%,目前系统成本在1.5元/Wh左右,但近期占据中国电化学储能80%以上的锂电池似乎出现了价格上涨的现象,原因是上游原材料价格的暴涨。据SMM数据,截至11月17日,2021年碳酸锂的涨幅已经超过230%。我国锂矿主要依赖进口,国内锂盐湖主要分布在青海、西藏和湖北,但受制于海拔较高,开采利用条件差,开采成本非常高。2018年,青海盐湖卤水提取碳酸锂成本为3-4万元/吨,而南美盐湖生产碳酸锂成本约为2-3万元/吨。目前锂资源现有供给的50%左右来自澳洲矿山、40%左右来自南美洲高品质盐湖、10%左右来自中国美国等其它地区。

在此情况下要应对原材料上涨以及资源安全等挑战,必须要积极布局新技术。比如从原材料和安全性角度看,钒电池占有巨大优势。据USGS数据,全球钒矿储量主要集中在中国、俄罗斯、南非,中国储量占全球的43%;产量方面,中国钒矿产量仍然占全球最高,达到62%。安全性上来说,钒电池安全性能突出,无燃烧风险。但钒电池成本依然较高,产业链建设尚不完善,还需要更多的技术研发投入和规模效应来降低成本。

电化学储能还处于暴发初期,依靠单一技术路线在降本方面将很快出现瓶颈,多点开花、加强多技术路线研发和相关产业链建设才是健康发展储能的正确路径。

如果说成本的下降是储能实现收益的基石,那么市场机制就是储能实现收益的加速器。储能在电源侧、电网侧和用户侧已有落地应用,但目前尚未出现商业模式可以匹配储能的多元价值。

以发电侧为例,成熟的现货和辅助服务市场尚未形成,储能可以参与的交易品种有限、规则有待完善,这就不利于将储能的价值变现,发电侧配储能意味着纯粹的成本投入。

典型的储能规模要求在可再生能源项目容量的5%到20%之间,业内人士测算,对于一个典型的5万千瓦项目来说,配置10-20%的储能意味着造价要增加2000万左右,在没有明确应用场景的情况下,项目IRR将会下降0.3%。所以目前大多数风光+储能项目在中国经济性非常有限。

建立以新能源为主体的电力系统,不应简单依靠发电侧配置储能,还需要打通储能参与辅助服务的通道,才能有效疏导储能的成本。若多余的储能空间用于电网侧调频调峰等储能服务,风光配储能可取得更高经济性。根据天风证券测算,光伏配置储能后若储能可同时参与解决弃光和辅助服务,项目IRR可达到6%以上。

未来在保障安全的前提下,探索共享储能、云储能、储能聚合、电动汽车储能等新模式,才能更快的促进储能的发展。

3000万是起点不是终点

根据《关于加快推动新型储能发展的指导意见》,到2025年,抽水蓄能以外的新型储能装机规模的目标是3000万千瓦以上。

风光的发展经验告诉我们,可再生能源装机规模往往远超当时政策制定者的预期。《太阳能发展“十三五”规划》与《风电发展“十三五”规划》中提到,2020年底中国光伏和风电装机目标分别为1.05亿千瓦和2.1亿千瓦。截至2020年底,我国累计并网光伏发电装机容量2.5亿千瓦,风电装机容量2.8亿千瓦,分别是“十三五”规划目标的240%和130%。

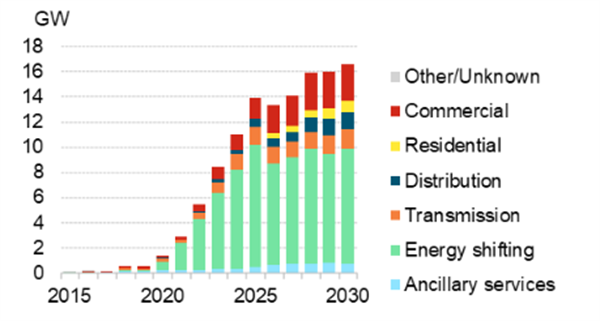

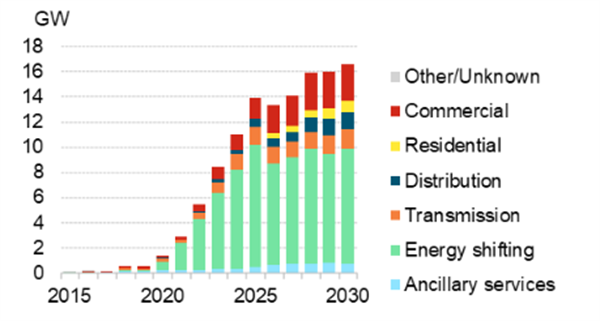

储能的发展是否也会超出预期?根据BNEF预测,到2025年,中国新型储能总装机量有可能达到近45GW,超出规划50%。

图1 2015年-2030年中国新能储能年新增装机量

(数据来源:BNEF)

(数据来源:BNEF)

笔者梳理了近期各省出台的各省储能规划,从各省发布的规划来看,其总量或许远不止3000万千瓦。如下表所示,仅明确公布目标的6个省份总量就占到了全国总量的近80%;此外还有至少20个省份发布了新能源配置储能的文件,“十四五”期间地方规划的量将远超3000万千瓦。

从1到N,2021已是储能元年

2021是储能元年,储能开启了从1到N的发展阶段。站在2022年的起始,我们看到未来真正推动储能产业发展的不是规划中目标装机的限制,而是储能产业链中创新技术的发展、自身成本降低、安全性能的提升以及应用场景的多元化。再结合未来电力市场改革政策机制的创新、风电和光伏产业的持续发展,储能才能更好实现更好的发展,才能持续有力的支持“双碳”目标的达成。