1.国内储能

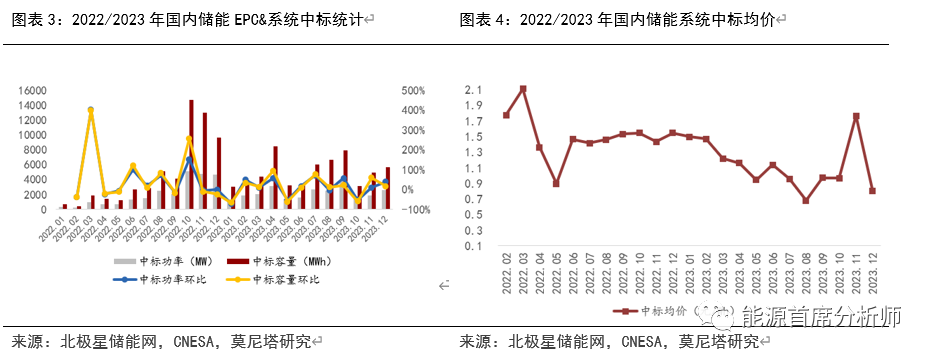

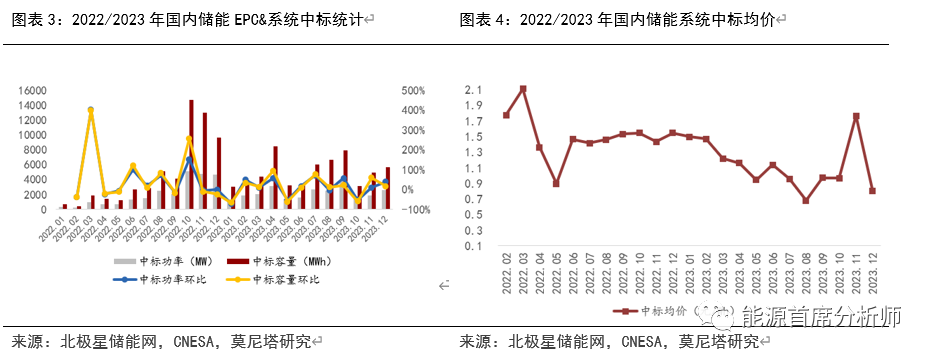

1)国内大储:截至本周,2023年12月整体储能系统均价为0.796元/Wh,环比上个月-54.7%,价格区间为0.44-4.54元/Wh,大多数价格集中于1.18-1.63元/Wh之间。2023年12月储能EPC&系统中标总规模约为2.56GW/5.62GWh,同比-44.83%/-41.21%,环比+37.46%/+15.65%,2023全年储能EPC&系统累计中标26.1GW/60.2GWh,同比+7.3%/+5.6%。其中12月单月储能系统中标总规模约为0.75GW/1.98GWh,同比+4.15%/+5.42%,环比-6.2%/-3.57%;储能EPC中标总规模约为1.81GW/3.64GWh,同比-53.8%/-52.63%,环比+70.19%/+29.74%。分应用场景看(部分不明确应用场景的项目未纳入统计),电网侧中标总规模占比71.6%/70.7%,用户侧中标总规模占比16.6%/22.2%,电源侧中标规模占比11.8%/7.1%。长期看,随着新型电力系统建设的加速推进,国内大储商业模式呈边际向好态势,盈利模式将被加速捋顺,工商储受益于碳酸锂价格的下跌及峰谷价差的持续拉阔,其经济性进一步提升。

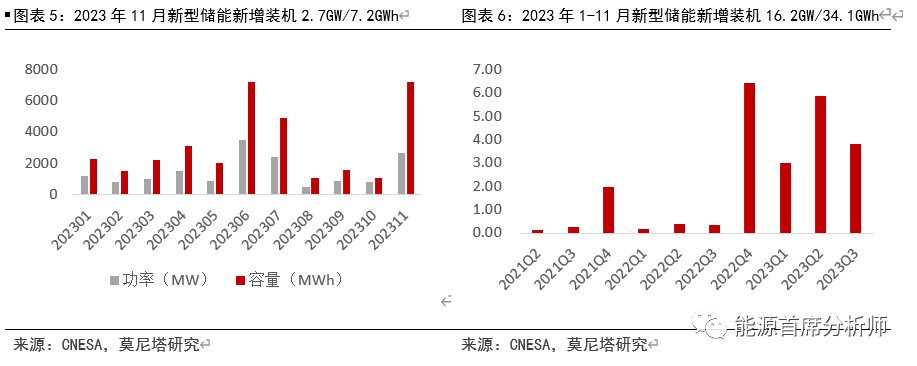

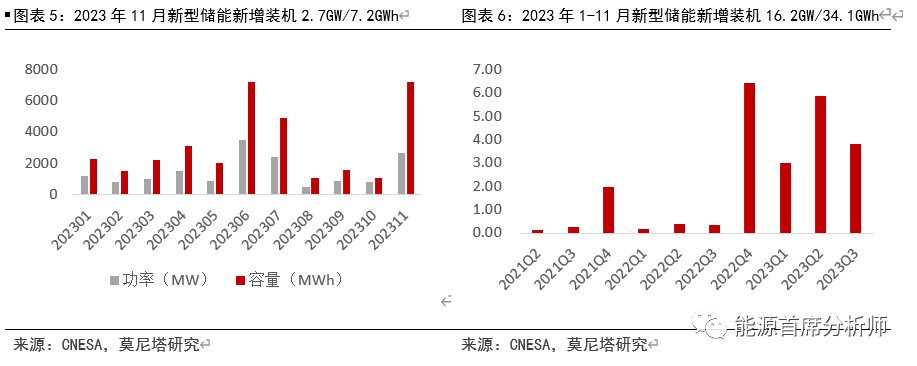

据CNESA数据,11月新型储能新增装机2.7GW/7.2GWh,环比+237.5%/+579.2%。Q3新型储能新增装机3.82GW/7.53GWh,环比-35.3%/-38.8%,功率同比近10倍,主要因去年同期供应链价格高,新型储能新增装机基数较低。2023年1-11月新型储能新增装机16.2GW/34.1GWh,超过去年全年的7.3GW/15.9GWh。

临近年末光伏电站装机处于传统旺季,但旺季成色逊于预期,判断4季度储能装机将低于预期。一季度国内大储市场受碳酸锂价格快速下跌影响需求有所放缓,多数下游厂商处于观望状态,订单执行率低。产业反馈今年1月的储能电芯需求还不错,但从2月初开始需求逐步变弱,下游开始找理由延期提货(如厂房没建完等)。二季度碳酸锂价格企稳后,国内大储市场快速回暖,4月下旬以来储能中标加速落地,6、7月夏季迎来储能装机高峰。据往年经验,Q4通常为储能装机旺季,然因光伏组件价格持续下跌,判断今年Q4光伏电站装机旺季成色不足(具体逻辑请参阅我们光伏周观察报告),将影响光+储项目落地;同时,4季度以来碳酸锂价格持续快速下跌也使储能项目处于观望状态。截至本周储能电池需求依然低迷。

2.欧洲户储

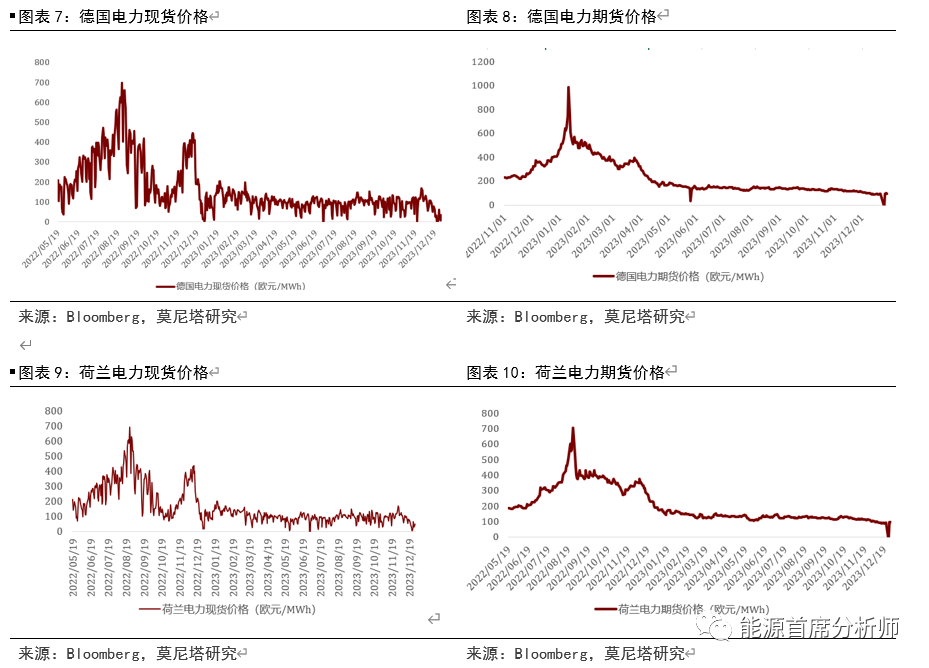

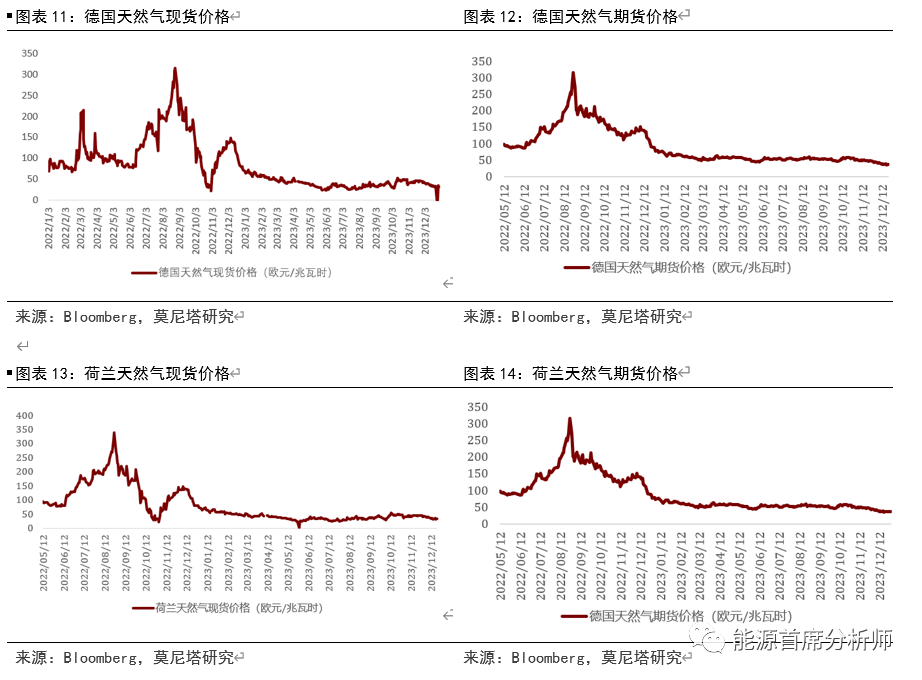

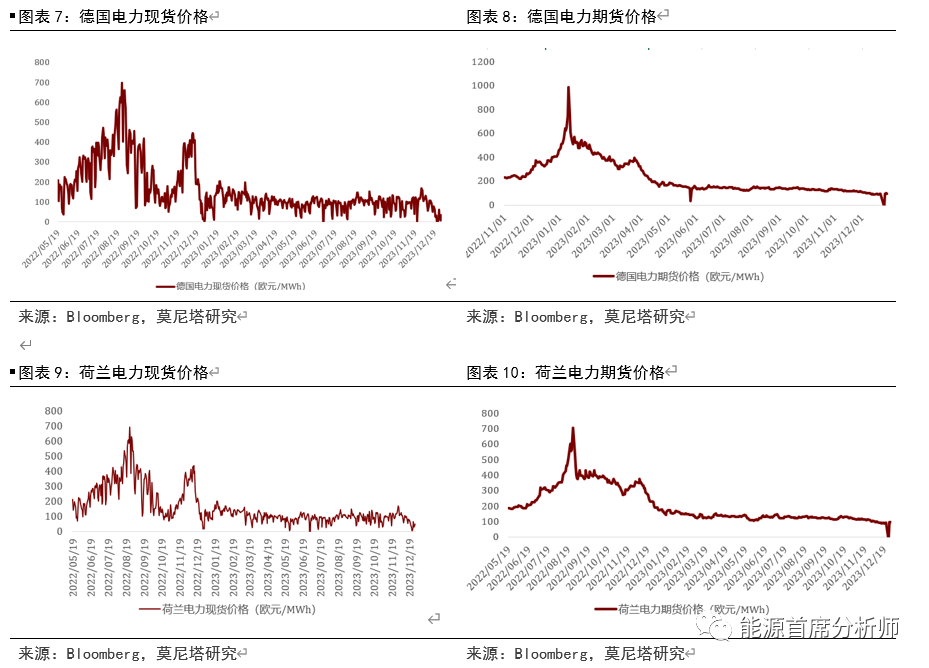

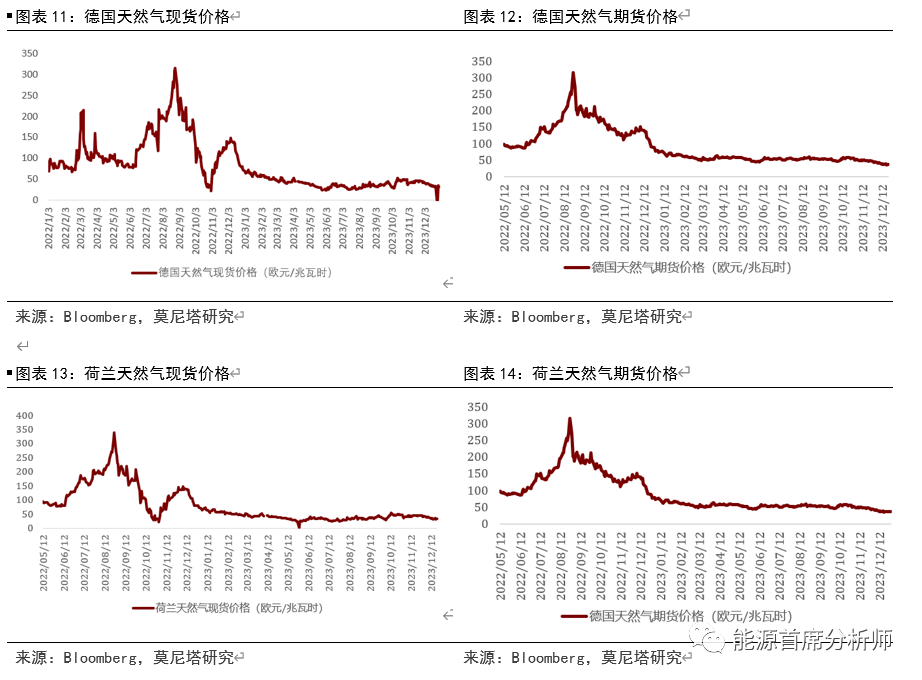

2)欧洲户储:截至2023年12月29日,德国电力现货价格为34.06欧元/MWh,周均价环比-61.94%;德国电力期货价格为95.51欧元/MWh,周均价环比+6.31%;荷兰天然气现货价格为30.55元/MWh,周均价环比-1.82%;荷兰天然气期货价格为34.678元/MWh,周均价环比+0.68%。2023年12月德国储能新增装机数合计209MWh,其中大储/工商业储能/户储分别为30.4/6.72/171MWh,同比分别-88%/+67.8%/+58.3%,环比分别-53.66%/-55.2%/-52.5%。2023年德国累计储能新增装机数为11.24GWh,同比+95.9%,其中大储/工商业储能/户储分别为1.4/0.44/9.4GWh,同比分别+61.3%/63.3%/+104.3%。尽管欧洲户储分销渠道库存水位已经明显改善,但据我们跟踪,户储新订单仍疲软。

3.美国储能

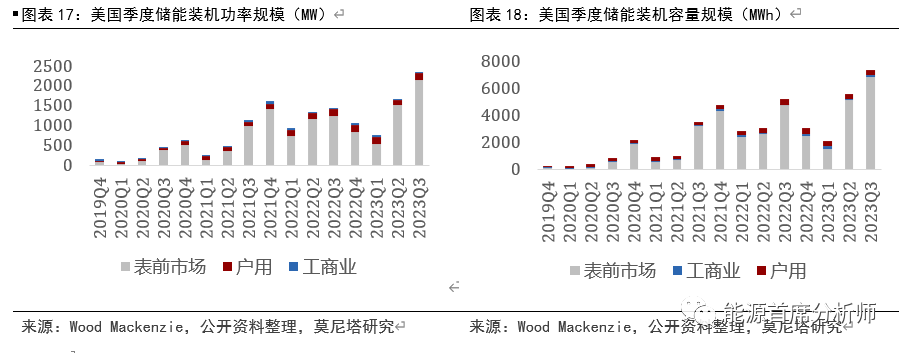

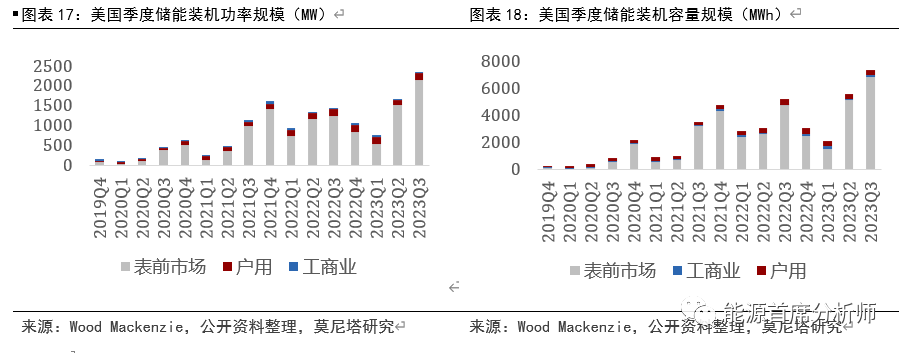

3)美国储能:2023年Q3美国储能新增2.35GW/7.32GWh,同比+61.9%/+46.9%,环比+35.4%/+25.0%。其中,表前市场仍为美国储能新增装机主要来源,占91.6%/93.5%。2023Q3美国表前市场新增装机2.16GW/6.85GWh,同比+71%/+52%,环比+42.9%/+34.0%,但仍有超过82%的项目被推迟并网。

2023Q3美国户储市场新增装机166.7MW/381.4MWh,同比+4%/-5%,环比+29%/+0.1%,其中加利福尼亚州增幅最大,翻了一倍达到78.4MW;Q3其他州新增装机合计88.31 MW,略低于Q2的89.53MW。2023Q3美国工商业市场新增装机30.3MW/92.9MWh,同比+3%/+79%,环比-6.8%/-13.2%。

正 文

一、储能行业数据跟踪

(一)国内大储:12月储能EPC&系统中标规模为2.56GW/5.62GWh

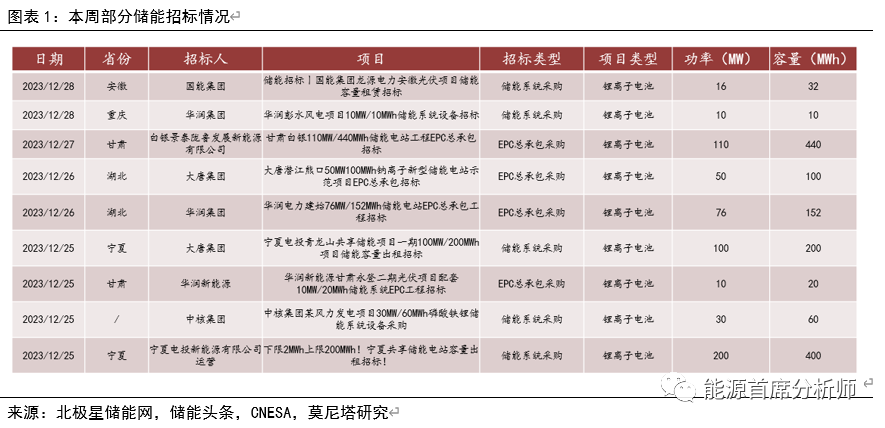

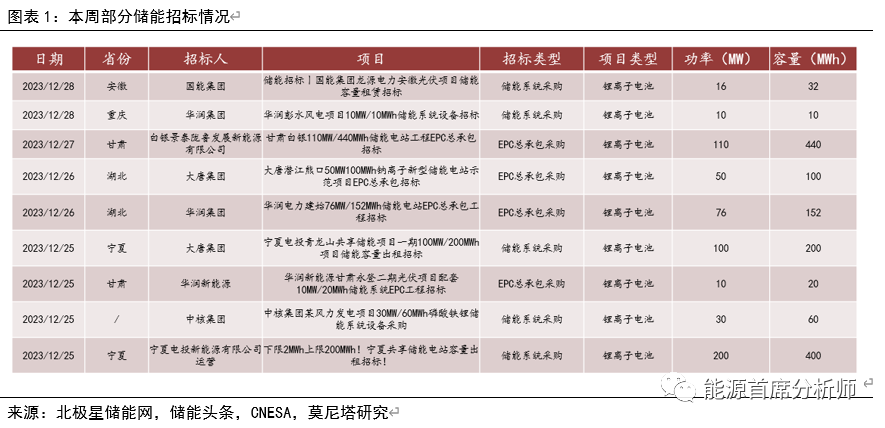

根据公开资料不完全统计,本周共有9个储能项目招标,其中4个为EPC项目,3个为电网侧项目,1个电源侧项目;其中5个为储能系统项目,均为电网侧项目;总规模为602MW/1414MWh。

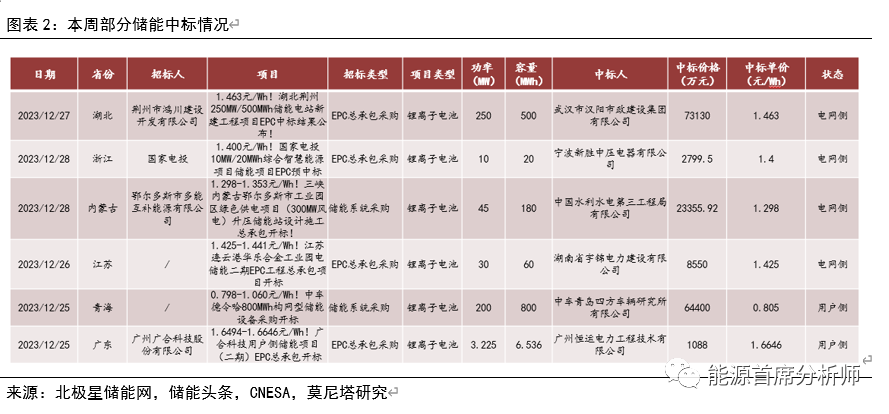

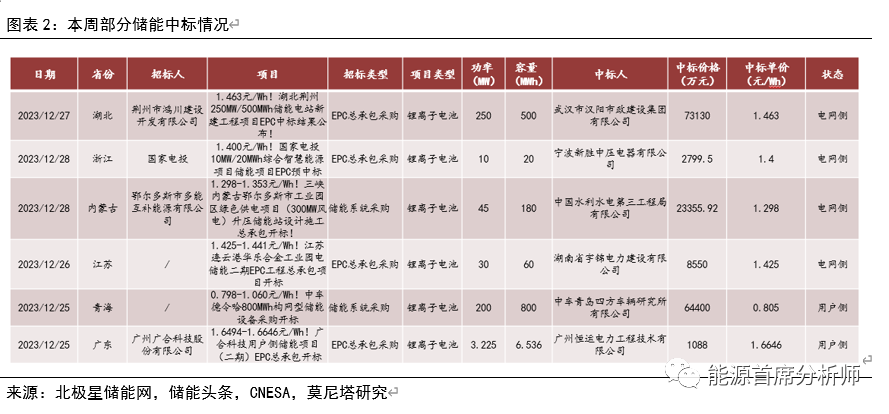

本周共有6个储能项目开/中标,4个为EPC项目,3个电网侧项目,1个用户侧项目;2个为储能系统项目,1个为电网侧项目,1个为用户侧项目,总规模为538.225MW/1566.536MWh。

根据公开资料不完全统计,2023年12月整体储能系统均价为0.796元/Wh,环比上个月-54.7%,价格区间为0.44-4.54元/Wh,大多数价格集中于1.18-1.63元/Wh之间。2023年12月储能EPC&系统中标总规模约为2.56GW/5.62GWh,同比-44.83%/-41.21%,环比+37.46%/+15.65%,2023全年储能EPC&系统累计中标26.1GW/60.2GWh,同比+7.3%/+5.6%。其中12月单月储能系统中标总规模约为0.75GW/1.98GWh,同比+4.15%/+5.42%,环比-6.2%/-3.57%;储能EPC中标总规模约为1.81GW/3.64GWh,同比-53.8%/-52.63%,环比+70.19%/+29.74%。分应用场景看(部分不明确应用场景的项目未纳入统计),电网侧中标总规模占比71.6%/70.7%,用户侧中标总规模占比16.6%/22.2%,电源侧中标规模占比11.8%/7.1%。

临近年末光伏电站装机处于传统旺季,但旺季成色逊于预期,判断4季度储能装机将低于预期。一季度国内大储市场受碳酸锂价格快速下跌影响需求有所放缓,多数下游厂商处于观望状态,订单执行率低。产业反馈2023年1月的储能电芯需求还不错,但从2月初开始需求逐步变弱,下游开始找理由延期提货(如厂房没建完等)。二季度碳酸锂价格企稳后,国内大储市场快速回暖,4月下旬以来储能中标加速落地,6、7月夏季迎来储能装机高峰。据往年经验,Q4通常为储能装机旺季,然因光伏组件价格持续下跌,判断2023年Q4光伏电站装机旺季成色不足(具体逻辑请参阅我们光伏周观察报告),将影响光+储项目落地;同时,4季度以来碳酸锂价格持续快速下跌也使储能项目处于观望状态。截至本周储能电池需求依然低迷。

国家电网2023年12月各区域代理购电价格表已经公布。各省市中,除安徽、甘肃、广东、广西、贵州,海南,内蒙古,宁夏和云南 9 个省市外,其余省市均执行尖峰电价,其中山东同时执行深谷电价。单一制电价中:由于执行尖峰电价,共计 21 个省市峰谷价差增加,增幅最大省市为辽宁省。湖南省峰谷价价差最高,为 1.17 元/kWh。两部制电价中:由于执行尖峰电价,共计 23 个省市峰谷价差增加,增幅最大省市为上海市(大工业)。上海市(大工业)峰谷价差最高,为1.19 元/kWh。最大峰谷价差超0.7元/kWh 的省市可视为初步具备经济性,单一制价差超0.7元/kWh的省市有17个,两部制价差超0.7元/kWh的省市有20个。

据CNESA数据,11月新型储能新增装机2.7GW/7.2GWh,环比+237.5%/+579.2%。Q3新型储能新增装机3.82GW/7.53GWh,环比-35.3%/-38.8%,功率同比近10倍,主要因去年同期供应链价格高,新型储能新增装机基数较低。2023年1-11月新型储能新增装机16.2GW/34.1GWh,超过去年全年的7.3GW/15.9GWh。

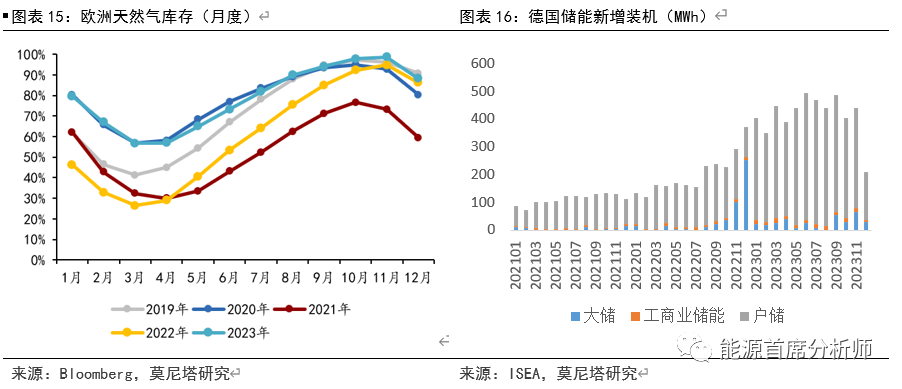

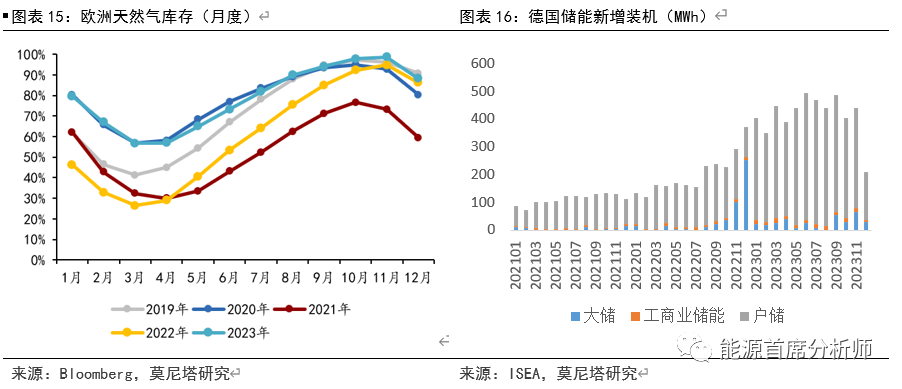

(二)欧洲户储:12月德国储能新增装机209MWh本周欧洲电价气价涨跌互现。截至12月29日,欧洲天然气库存水平为86.6%,周环比-1.35pct,库存水位高于2019年以来同期水平。

2022年以来能源危机推动欧洲电价、天然气价格大涨,目前受天然气高库存及需求复苏缓慢等因素影响整体能源价格已回落至俄乌冲突之前的水平。截至2023年12月29日,德国电力现货价格为34.06欧元/MWh,周均价环比-61.94%;德国电力期货价格为95.51欧元/MWh,周均价环比+6.31%;荷兰天然气现货价格为30.55元/MWh,周均价环比-1.82%;荷兰天然气期货价格为34.678元/MWh,周均价环比+0.68%。

2023年12月德国储能新增装机数合计209MWh,其中大储/工商业储能/户储分别为30.4/6.72/171MWh,同比分别-88%/+67.8%/+58.3%,环比分别-53.66%/-55.2%/-52.5%。2023年德国累计储能新增装机数为11.24GWh,同比+95.9%,其中大储/工商业储能/户储分别为1.4/0.44/9.4GWh,同比分别+61.3%/63.3%/+104.3%。

欧洲户储分销渠道库存明显改善,新订单仍疲软,但2023年新增装机同比有望维持较高增速。根据EV tank及欧洲储能协会数据显示,2022年欧洲户储新增装机约5.7GWh,同比+147.6%;累计装机11.1GWh,同比+105.2%。分区域看,德国与意大利是欧洲户储装机量最大的两个国家,2022年合计装机占比超50%,其中德国户储装机超1GW,超过20万个家庭在2022年选择安装户用储能系统;意大利户储装机超500MW,但随着Superbonus补贴政策的逐步退坡(2026年完全退坡),未来意大利的户储需求将有所削弱。截至目前,欧洲户储分销渠道库存水位已经明显改善,但据我们跟踪,户储新订单仍疲软。我们认为随着俄乌冲突的缓解及欧洲各地政策的逐步退坡,2023年欧洲户储装机增速较2022年将有所放缓,但仍将维持较高同比增速。

(三)美国储能:Q3美国储能新增装机7.32GWh,同比增长47%

2023年Q3美国储能新增装机2.35GW/7.32GWh,同比+61.9%/+46.9%,环比+35.4%/+25.0%。其中,表前市场仍为美国储能新增装机主要来源,占91.6%/93.5%。2023Q3美国表前市场新增装机2.16GW/6.85GWh,同比+71%/+52%,环比+42.9%/+34.0%,但仍有超过82%的项目被推迟并网。

2023Q3美国户储市场新增装机166.7MW/381.4MWh,同比+4%/-5%,环比+29%/+0.1%,其中加利福尼亚州增幅最大,翻了一倍达到78.4MW;Q3其他州新增装机合计88.31 MW,略低于Q2其他地区新增装机的89.53 MW。2023Q3美国工商业市场新增装机30.3MW/92.9MWh,同比+3%/+79%,环比-6.8%/-13.2%。

根据Wood Mackenzie统计数据,2022全年美国实现新增储能装机4.8GW/12.2GWh,同比+34.2%/+11.8%,低于市场预期,主要因供应链及并网限制,按照之前披露的季度装机容量加总,2022年美国储能装机容量应超14GWh。尽管2023年一季度储能新增装机低于预期,仍预计2023年新增装机同比翻倍至24.6GWh,则Q4新增装机9.5GWh左右。

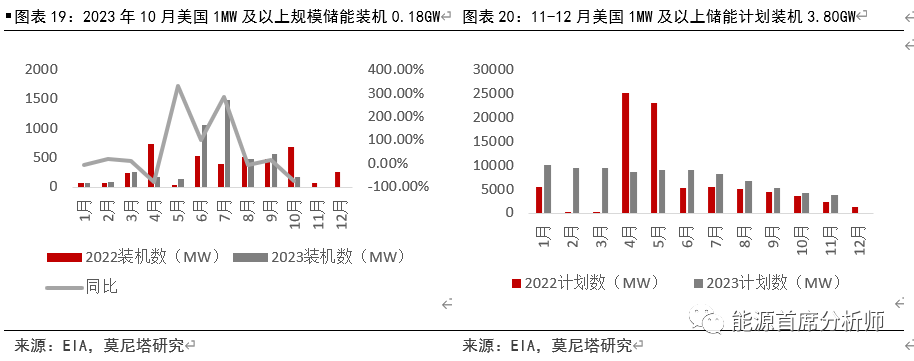

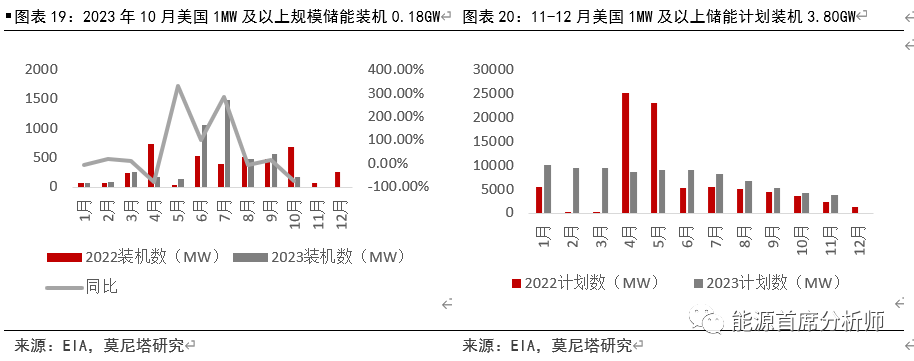

美国2023年10月1MW及以上规模储能新增装机0.18GW,同比-73.32%,环比-67.84%,2023年1-10月1MW及以上规模储能累计装机4.51GW,同比+20.1%。2023年1-10月美国大储投运低于预期,判断主要因并网排队、审批流程时间久以及利率攀升等多因素。据EIA数据,计划于今年11-12月投运的大储项目装机规模3.80GW,若能如期完成装机,则2023年全年美国大储新增并网投运8.31GW,较2022年4.8GW(包含所有储能类型)大幅增长。

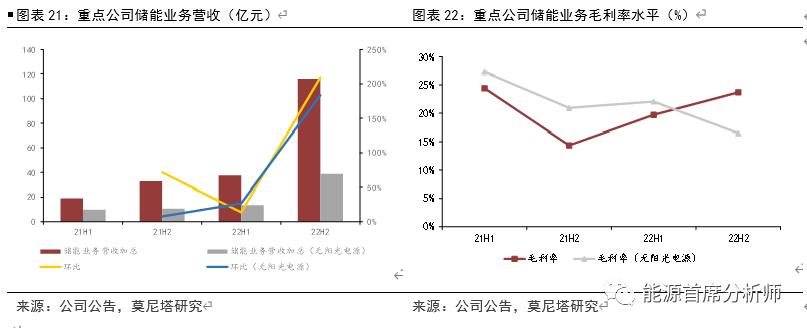

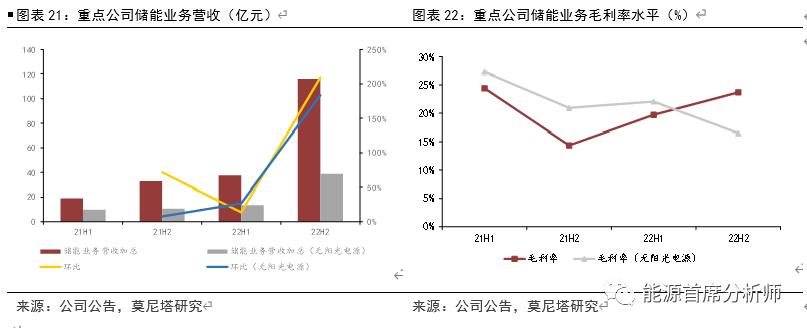

(四)重点储能公司业绩综述:我们精选8家大储上市公司并统计其储能相关业务的营收与毛利数据,具体公司包括阳光电源、南网科技、盛弘股份、科陆电子、科华数据、南都电源、上能电气与新风光。

根据统计数据显示,2022年8家公司储能业务营收合计153.7亿元,同比+194.7%;22H2储能业务营收116.2亿元,同比+252.4%,环比+209.5%。如果刨去阳光电源,22年7家公司储能业务营收52.5亿元,同比+152.4%;22H2储能业务营收38.8亿元,同比+259.6%,环比+183.6%。

盈利能力方面,2022年8家公司储能业务毛利率23.1%,同比+4.9pct;22H2储能业务毛利率23.7%,同比+9.4pct,环比+4pct。如果刨去阳光电源,22年7家公司储能业务毛利率19.0%,同比-5.2pct;22H2储能业务毛利率(新风光半年报未披露毛利)16.5%,同比-4.5pct,环比-5.6pct。

二、储能行业动态跟踪

【500MW/1000MWh!中核新华发电甘肃嘉峪关独立储能项目开工】北极星储能网获悉,12月27日,中核新华发电甘肃省嘉峪关市独立储能项目举行开工仪式。项目总投资15.8亿元,规模500MW/1000MWh。项目是新华发电在甘肃省嘉峪关市开工建设的首座大型磷酸铁锂+超级电容混合储能电站,项目的建成投运将助力甘肃省构建清洁低碳、安全高效的现代能源体系。(来源:北极星储能网)

【宜昌首个移动储能保供电试点运用】北极星储能网获悉,12月27日枝江首台移动式储能保供单元正式投入使用。中午13时,国网枝江供电公司在此顺利完成线路迁改任务,这也是宜昌区域首次采用移动储能保供电方式完成线路迁改任务,在移动储能的保供下,当地45户居民毫无感知未出现传统检修过程中的“断档”。(来源:北极星储能网)

【100MW/500MWh!全国在建规模最大的钒电池储能示范应用项目在四川攀枝花开工】北极星储能网获悉,12月28日上午,由国电投四川公司实施、总投资16亿元的攀枝花100MW/500MWh全钒液流储能电站示范应用项目在攀枝花钒钛高新区开工。这是目前全国在建规模最大的钒电池储能示范应用项目。该项目位于攀枝花钒钛高新区内,包括全钒液流电池储能车间及配套设施以及升压站,占地约50000平方米。整体规划建设100MW/500MWh全钒液流独立共享储能电站,一期投资约2.1 亿元、建设规模12MW/60MWh,二期投资约 13.9 亿元、建设规模 88MW/440MWh。项目建成后,预计将利用35000立方米钒电解液(折合4000吨五氧化二钒),实现钒钛资源在非钢领域的大规模应用。(来源:北极星储能网)

【签约6.8亿、授信26亿元!四川德阳举办新型储能供需对接】北极星储能网获悉,12月28日,由四川德阳市人民政府主办,市经信局、市发改委承办的德阳市2023年四季度产业链供需对接会暨新型储能供需对接会在文德国际会展中心举行。副市长卿伟、经信厅装备工业处副处长毛鹏飞、省能源局综合处副处长吴翼、大唐四川发电有限公司党委委员、副总经理黄汉艺、国网四川省电力公司电力调度控制中心副主任李敏、四川华能能源销售有限公司副总经理蒲忱出席活动。(来源:德阳经信)

【我国西南地区最大的充换电站正式投营】北极星储能网获悉,12月28日,中国石化必好大型充换电站在成都正式投入运营。该站位于四川省成都市三环路以内,是我国西南地区最大的充换电站。该站占地面积9300平方米,配有120个充电停车位,最高充电功率为480KW,并配有1套液冷超充设备,可根据车辆充电需求,实现充电桩之间功率的动态分配,减少车主充电等候时间,最快可实现充电10分钟续航400公里。此外,站内还配有一座换电站,以满足各类车辆的充电需求。(来源:北极星储能网)

【内蒙古能源局:今年年底风光氢储等装备制造项目将投资730亿】北极星储能网获悉,12月26日,内蒙古自治区“回眸2023”系列主题新闻发布会自治区能源局专场。其中提到,内蒙古能源重大项目投资再创历史新高。能源重大项目完成投资近2300亿元、同比增长25%,新能源项目完成投资近1700亿元、同比增长33%。预计到年底,风光氢储等新能源装备制造项目将实现投资730亿元、同比增长近18%。(来源:北极星储能网)

三、风险提示

订单新接或交付低于预期;技术更新的风险;市场竞争加剧风险;供应链短缺风险;储能需求、政策不及预期;原材料价格上涨风险等